記事アウトライン(目次)

- 1. 投資における「時間」:なぜ時間は資産そのものなのか

- 2. お金の時間価値(TVM):今日と明日の「100万円」の違い

- 3. 複利の驚異:アインシュタインが呼んだ「人類最大の知恵」

- 4. リスクと時間:長期投資が「不確実性」を抑える仕組み

- 5. 金利と時間:債権・ローンにおける「時間」の価格

- 6. 市場サイクルとタイミング:時間の「質」を見極める

- 7. ライフサイクルと時間:年齢に応じた資産配分の変遷

- 8. オプション価値としての「時間」:待機と選択の戦略

- 9. まとめ:時間を制する者が投資を制する

- 1. 投資における「時間」:なぜ時間は資産そのものなのか

- 2. お金の時間価値(TVM):今日と明日の「100万円」の違い

- 3. 複利の驚異:アインシュタインが呼んだ「人類最大の知恵」

- 4. リスクと時間:長期投資が「不確実性」を抑える仕組み

- 5. 金利と時間:債権・ローンにおける「時間」の価格

- 6. 市場サイクルとタイミング:時間の「質」を見極める

- 7. ライフサイクルと時間:年齢に応じた資産配分の変遷

- 8. オプション価値としての「時間」:待機と選択の戦略

- 9. まとめ:時間を制する者が投資を制する

1. 投資における「時間」:なぜ時間は資産そのものなのか

1-1. 金融における時間の定義:価値を増幅させる「レバレッジ」

1-2. 「失った時間は取り戻せない」投資の機会損失という概念

1-3. 投資家が持つべき「時間軸(タイムホライゾン)」の重要性

1-4. 若さが最大の武器と言われる経済学的理由

2. お金の時間価値(TVM):今日と明日の「100万円」の違い

2-1. 時間価値(Time Value of Money)の基本原理

2-2. なぜ「今日の1円」は「明日の1円」より価値があるのか

2-3. 将来価値(FV)と現在価値(PV)を結ぶ「割引率」の正体

2-4. インフレが「時間の価値」に与える破壊的影響

| 概念 | 意味 | 算出の視点 |

| 将来価値 (FV) | 今のお金が将来いくらになるか | 運用(複利)による増加 |

| 現在価値 (PV) | 将来のお金が今いくらの価値か | 割引(リスク・金利)による減少 |

3. 複利の驚異:アインシュタインが呼んだ「人類最大の知恵」

3-1. 単利と複利の決定的違い:利息が利息を生むメカニズム

3-2. 「72の法則」:資産が2倍になる時間を一瞬で計算する

3-3. 時間が味方するほど曲線は鋭くなる:複利の後半戦の威力

3-4. 複利の「負の側面」:借金と手数料が時間を奪う時

4. リスクと時間:長期投資が「不確実性」を抑える仕組み

4-1. 短期的な「ノイズ」と長期的な「期待値」の切り分け

4-2. 収益率の平準化:保有期間が長くなるほど損失確率は下がる

4-3. 時間分散の罠:ドルコスト平均法は「最強」ではない?

4-4. 平均への回帰(Mean Reversion):時間が市場を正気に戻す

5. 金利と時間:債権・ローンにおける「時間」の価格

5-1. イールドカーブ(利回り曲線):時間に対する報酬の形

5-2. 期間構造:なぜ長い期間貸すと金利が高くなるのか

5-3. デュレーション:金利変化に対する「価格の感応度」と時間の関係

5-4. 早期返済と繰延:時間をコントロールしてコストを最適化する

6. 市場サイクルとタイミング:時間の「質」を見極める

6-1. 経済サイクル(景気循環)の4つのフェーズ

6-2. 「Time in the Market(市場にいる時間)」 vs 「Timing the Market(売買時期)」

6-3. 投資家が陥る「短期志向(マイオピア)」という病

6-4. 暴落を待つ時間は「無駄」か「戦略」か

| サイクル | 期間の目安 | 投資家の振る舞い |

| 短期サイクル | 数ヶ月〜数年 | 需給とノイズが支配 |

| 中期(景気)サイクル | 5年〜10年 | 企業業績と金利が支配 |

| 長期(構造)サイクル | 数十年 | 人口動態・技術革新が支配 |

7. ライフサイクルと時間:年齢に応じた資産配分の変遷

7-1. 人的資本と金融資本:年齢による入れ替わりの論理

7-2. 若年層:時間を味方に「ボラティリティ」を許容する

7-3. 定年前後:シーケンス・オブ・リターン・リスク(収益順序リスク)

7-4. 退職後:時間を「切り崩す」資産管理のフェーズ

8. オプション価値としての「時間」:待機と選択の戦略

8-1. タイムディケイ(時間の経過による価値の減少)の正体

8-2. 「何もしない」という選択肢が持つ時間的価値

8-3. 投資における柔軟性(リアルオプション)と時間

8-4. 意思決定のタイミングを遅らせることのコストと便益

9. まとめ:時間を制する者が投資を制する

9-1. 投資の公式:利益 = 資本 × 利回り × 時間

9-2. 現代人が「時間」を味方につけるためのマインドセット

9-3. 今日から始めることが、最大の利益確定である理由

1. 投資における「時間」:なぜ時間は資産そのものなのか

1-1. 金融における時間の定義:価値を増幅させる「レバレッジ」

金融の世界において、時間は単なる「経過」ではありません。それは、投下した資本に対して利益を生み出すための「掛け算の変数」です。レバレッジといえば借入金を想像しがちですが、時間こそが最も安全で強力なレバレッジとなります。同じ100万円の元本でも、運用期間が5年と30年では、最終的な到達点は全く異なるものになります。時間は、リスクを緩和し、リターンを増幅させる「魔法の触媒」なのです。

1-2. 「失った時間は取り戻せない」投資の機会損失という概念

投資を「いつか余裕ができたら始めよう」と先延ばしにすることは、単に開始が遅れる以上の損失を意味します。これを経済学では「機会損失」と呼びます。例えば、20代で投資を始めた人と、40代で始めた人では、同じ目標金額を達成するために必要な毎月の積立額には数倍の開きが出ます。時間は買うことができない唯一の資源であり、投資において「今この瞬間」が最も価値が高い理由がここにあります。

1-3. 投資家が持つべき「時間軸(タイムホライゾン)」の重要性

成功する投資家は、常に自分の「タイムホライゾン(投資期間)」を明確にしています。1週間後の利益を狙うトレーダーと、20年後の老後資金を作る投資家では、選ぶべき資産も、許容すべきリスクも全く異なります。自分の時間軸を無視して他人の投資手法を模倣することは、海図を持たずに航海に出るのと同じです。時間が長ければ長いほど、短期的な市場の荒波を「誤差」として処理できる特権が得られます。

1-4. 若さが最大の武器と言われる経済学的理由

若年層が投資において圧倒的に有利なのは、人的資本(将来の稼ぎ)が大きく、それを金融資本に変えるための「時間」という莫大なリソースを持っているからです。失敗してもリカバーできる時間が残されており、かつ複利の恩恵を最大期間受けられる。この「時間という資本」を浪費することは、投資における最大のポートフォリオミスといっても過言ではありません。

2. お金の時間価値(TVM):今日と明日の「100万円」の違い

2-1. 時間価値(Time Value of Money)の基本原理

「今日受け取る100万円」と「10年後に受け取る100万円」は、同じ価値ではありません。これが「お金の時間価値(TVM)」の基本です。なぜなら、今日100万円を持っていれば、それを運用して増やすことができるからです。もし年利3%で運用できるなら、今日の100万円は1年後には103万円になります。逆に言えば、1年後の103万円の「今の価値(現在価値)」は100万円に過ぎません。

2-2. なぜ「今日の1円」は「明日の1円」より価値があるのか

これには主に3つの理由があります。

- 収益機会: 早く手に入れれば、それだけ早く再投資に回せる。

- 不確実性(リスク): 未来の支払いは常に「本当に支払われるか」というリスクが伴う。

- 購買力(インフレ): 物価が上がる世界では、将来の1円で買えるものは今より少なくなる。 投資家はこの「時間に伴うプレミアム」を常に意識し、リターンが時間のコストに見合っているかを判断する必要があります。

2-3. 将来価値(FV)と現在価値(PV)を結ぶ「割引率」の正体

将来のキャッシュフローを今の価値に直す際、使われるのが「割引率」です。

- 将来価値 (FV) = 現在価値 × (1 + 利率)^期間

- 現在価値 (PV) = 将来価値 ÷ (1 + 利率)^期間 この計算式こそが、すべてのバリュエーション(価値算定)の基礎となります。割引率が高ければ高いほど、遠い未来のお金の「今の価値」は驚くほど小さくなります。

2-4. インフレが「時間の価値」に与える破壊的影響

インフレは、時間の経過とともに貨幣の価値を静かに削り取ります。もし年率3%のインフレが続けば、現金の購買力は約24年で半分になります。投資における「時間」は、資産を増やす味方である一方で、インフレ対策を怠った現金の保有者にとっては、資産を収奪する敵へと変貌します。

3. 複利の驚異:アインシュタインが呼んだ「人類最大の知恵」

3-1. 単利と複利の決定的違い:利息が利息を生むメカニズム

- 単利: 常に元本に対してのみ利息がつく(直線的な成長)。

- 複利: 元本に利息を加え、その合計額に対して新しい利息がつく(指数関数的な成長)。 最初の数年は差がわずかですが、10年、20年と経過するにつれ、両者の差は埋めようのないほど拡大します。複利は、時間を「燃料」にして加速するエンジンなのです。

3-2. 「72の法則」:資産が2倍になる時間を一瞬で計算する

投資家が暗算で使う便利な道具が「72の法則」です。 72 ÷ 金利(%) = 資産が2倍になるまでにかかる年数 例えば、年利6%で運用できれば、72÷6=12年で元本が2倍になります。この法則を知っていれば、目標達成に必要な「時間」を直感的に把握できます。

3-3. 時間が味方するほど曲線は鋭くなる:複利の後半戦の威力

複利の本当の恐ろしさ(そして素晴らしさ)は、後半戦にあります。100万円が200万円になるまでの時間と、2億円が4億円になるまでの時間は同じです。しかし、増える「絶対額」は天と地ほどの差があります。複利の恩恵を十分に受けるための秘訣は、とにかく「早く始めて、途中で止めないこと」に尽きます。

3-4. 複利の「負の側面」:借金と手数料が時間を奪う時

複利は敵に回すと恐ろしい存在です。消費者金融の利息や、投資信託の高い信託報酬は、あなたの資産形成に対して「負の複利」として働きます。運用益が複利で増えるのと同じ速度で、コストも複利であなたの時間を奪っていきます。投資家として成功するためには、プラスの複利を最大化し、マイナスの複利を最小化する設計が不可欠です。

| 運用期間 | 単利 (5%) | 複利 (5%) | 差額 |

| 10年 | 150万円 | 163万円 | 13万円 |

| 20年 | 200万円 | 265万円 | 65万円 |

| 30年 | 250万円 | 432万円 | 182万円 |

| 50年 | 350万円 | 1,147万円 | 797万円 |

4. リスクと時間:長期投資が「不確実性」を抑える仕組み

4-1. 短期的な「ノイズ」と長期的な「期待値」の切り分け

市場の価格変動(ボラティリティ)は、短期的には政治発言や突発的なニュースといった「ノイズ」に支配されます。しかし、時間軸を長く取るほど、これらの一時的な混乱は相殺され、資産が本来持っている「期待収益率(期待値)」へと収束していきます。投資家にとっての「時間」とは、不確実なギャンブルを、確率に基づいた確実性の高い事業へと変質させるフィルターの役割を果たします。

4-2. 収益率の平準化:保有期間が長くなるほど損失確率は下がる

歴史的なデータが示す通り、株式などのリスク資産は保有期間が長くなるほど、年率換算のリターンの振れ幅が小さくなります。例えば、1年間の保有ではプラス50%からマイナス30%といった激しい変動があり得ますが、20年、30年と持ち続けることで、どの期間を切り取っても収益がプラス圏に安定する傾向があります。「長く持つこと」自体が、最も低コストで効果的なリスクヘッジ手法なのです。

4-3. 時間分散の罠:ドルコスト平均法は「最強」ではない?

積立投資(ドルコスト平均法)は、購入時期を分散することで「高値掴み」のリスクを抑える有効な手段です。しかし、専門的な視点では「時間分散はリスクそのものを減らすわけではない」という点に注意が必要です。投資期間の終盤に大きな暴落が来れば、積み上がった資産全体がダメージを受けます。これを防ぐには、出口戦略に向けて「時間とともにリスク資産の比率を下げる」という、時間軸に沿った動的な管理が求められます。

4-4. 平均への回帰(Mean Reversion):時間が市場を正気に戻す

「平均への回帰」とは、大きく偏った価格がいずれ歴史的な平均値に戻るという性質です。バブルで異常に高騰した価格も、パニックで過剰に売られた価格も、時間をかけることで本質的な価値へと戻っていきます。投資家が「時間」を味方につけるということは、市場が一時的に正気を失っている間に、理論的な正解が導き出されるのを待つ「忍耐力」を持つことと同義です。

5. 金利と時間:債権・ローンにおける「時間」の価格

5-1. イールドカーブ(利回り曲線):時間に対する報酬の形

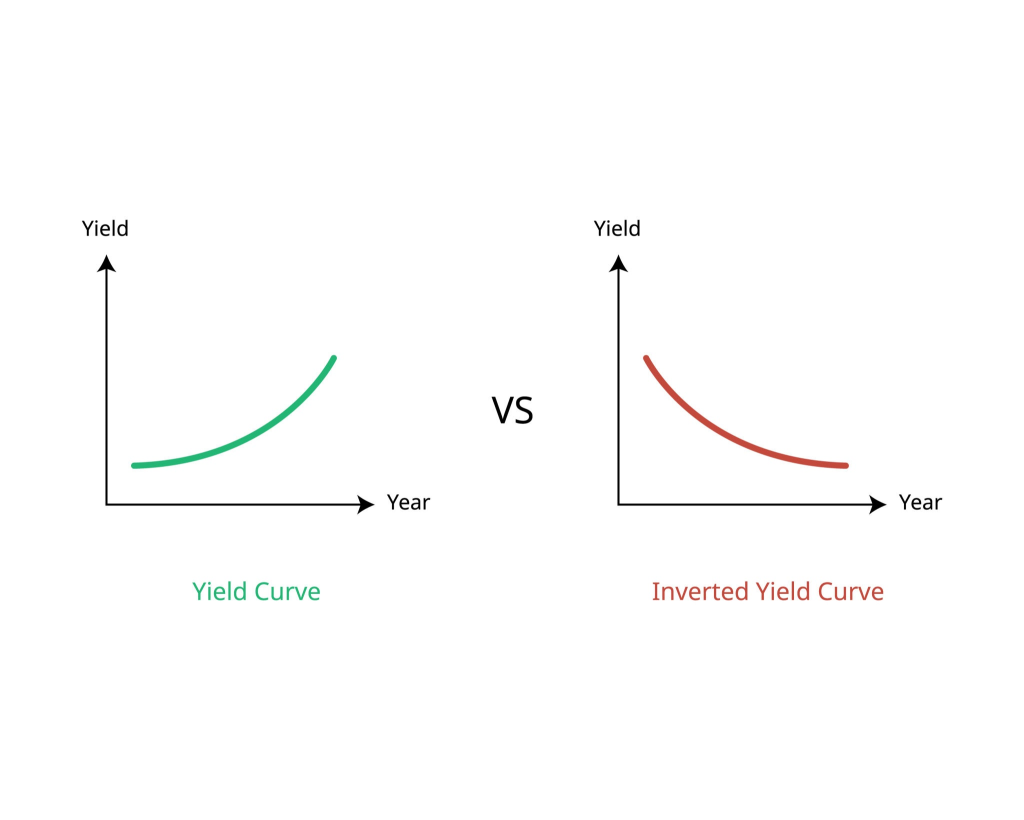

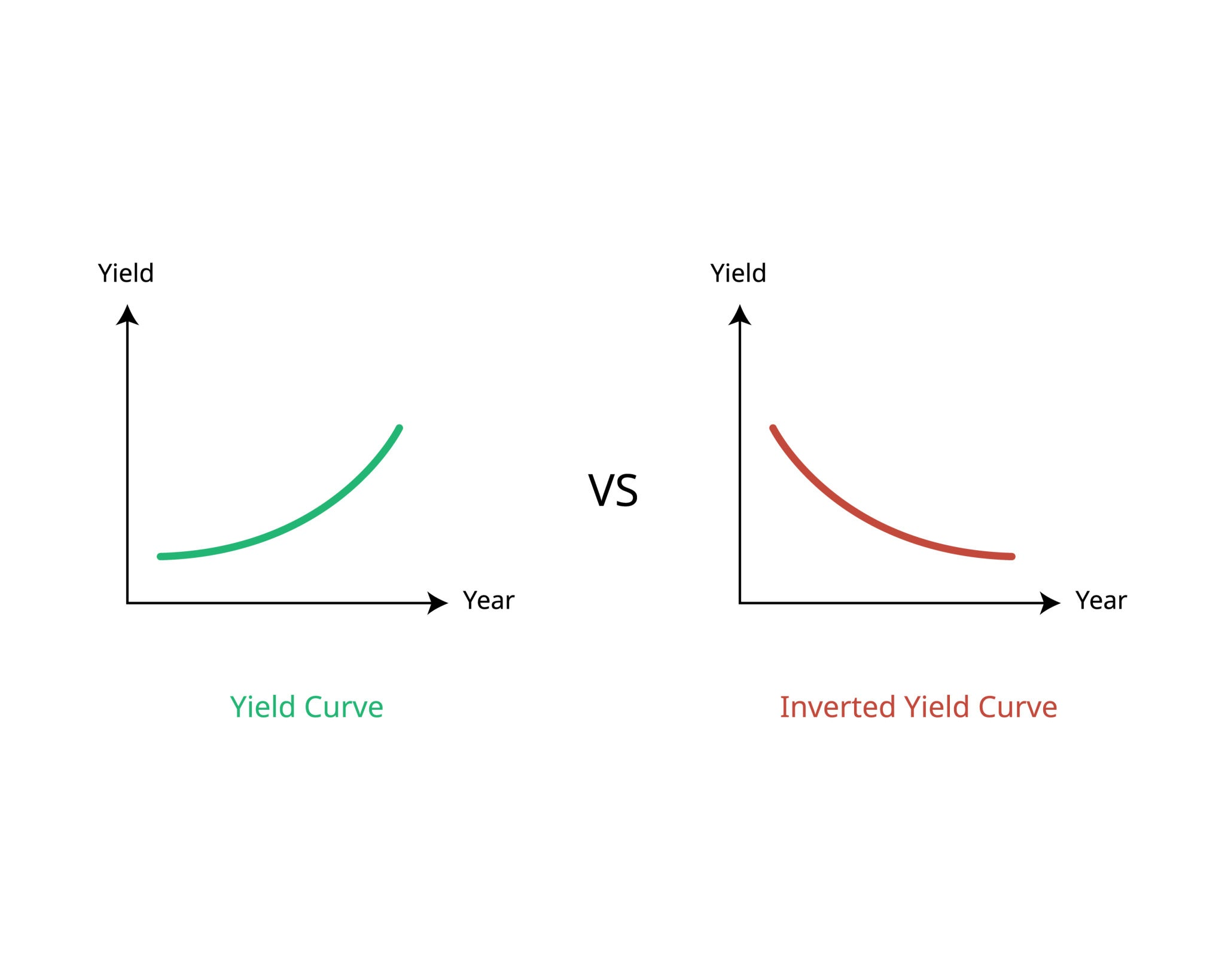

金利とは、端的に言えば「時間の価格」です。横軸に期間(時間)、縦軸に利回りをとったグラフを「イールドカーブ」と呼びます。通常、お金を長く貸すほど不確実性が高まるため、長い期間の金利は高くなります(順イールド)。この曲線の形状を観察することで、市場参加者が将来の時間に対してどのような対価を求めているか、景気の先行きをどう見ているかを読み解くことができます。

5-2. 期間構造:なぜ長い期間貸すと金利が高くなるのか

長期金利が短期金利より高い理由には「流動性プレミアム」という考え方があります。10年間お金を縛られる(自由に使えない)ことへの我慢料として、より高い金利が上乗せされるのです。投資において「流動性を差し出す(時間を差し出す)」ことは、それ自体が収益の源泉となります。逆に、すぐに現金化できる状態を保つには、時間の報酬を諦めるというコストを支払っていることになります。

5-3. デュレーション:金利変化に対する「価格の感応度」と時間の関係

債券投資において重要なのが「デュレーション」という概念です。これは「投資した元本を回収するまでの平均期間」を指すと同時に、「金利が1%動いたときに価格が何%動くか」という感応度を示します。時間が長い(残存期間が長い)資産ほど、金利の変動による価格の揺れは大きくなります。時間は利益を増やす味方ですが、金利上昇局面では「リスクを増幅させる牙」にもなり得るのです。

5-4. 早期返済と繰延:時間をコントロールしてコストを最適化する

ローンの借り手にとって、時間をコントロールすることはコスト削減に直結します。繰り上げ返済は、将来支払うはずだった「時間の対価(利息)」を消滅させる行為です。逆に、低金利環境で返済期間を長く取ることは、インフレによって借金の実質的な価値を減らす戦略となります。投資家は、自分の資産(運用)と負債(ローン)の両面で、「時間という負債」をいかに管理するかを常に考える必要があります。

| 概念 | 投資家の視点 | リスク・リターンの関係 |

| 時間分散 | 購入時期を分ける | 高値掴みを防ぐが、機会損失の可能性もある |

| イールドカーブ | 時間の対価を確認する | 期間が長いほど、高い利回りが期待できる(通常時) |

| デュレーション | 金利感応度を測る | 期間が長いほど、金利変動による価格リスクが増大する |

6. 市場サイクルとタイミング:時間の「質」を見極める

6-1. 経済サイクル(景気循環)の4つのフェーズ

市場における「時間」は、常に一定のサイクルを持って流れています。景気には「回復・拡大・後退・不況」という4つのフェーズがあり、それぞれの時期によって資産のパフォーマンスは劇的に変わります。投資家にとって重要なのは、今がサイクルのどの位置にあるかを見極めることです。同じ「1年」という時間でも、底打ちからの回復期と、バブル末期の過熱期では、その時間の「投資価値(質)」は全く異なります。

6-2. 「Time in the Market」 vs 「Timing the Market」

「Time in the Market(市場にいる時間)」は、売買のタイミングを計る「Timing the Market」よりも重要であるという格言があります。相場の急騰劇は、往々にして短期間に集中します。タイミングを計ろうとして市場を離れている間に、その「最高の数日間」を逃してしまうと、長期的なリターンは激減します。時間を細かく切り売りするのではなく、市場に居続けること自体が、成功への近道となります。

6-3. 投資家が陥る「短期志向(マイオピア)」という病

人間の脳は、遠い将来の利益よりも、目の前の小さな変動に強く反応するようにできています(時間的割引)。これを「マイオピア(近視眼)」と呼びます。日々の株価の上下という「ノイズの時間」に惑わされると、本来の目的である「長期的な成長の時間」を損なう判断をしてしまいがちです。優れた投資家は、意識的に時間軸を遠くに設定することで、心理的な安定を保ちます。

6-4. 暴落を待つ時間は「無駄」か「戦略」か

「暴落が来たら買おう」と現金を抱えて待つ時間は、一見すると複利の恩恵を逃しているように見えます。しかし、市場が過熱している局面では、キャッシュポジションを維持して「時間を買う」ことも立派な戦略です。ただし、待ち続けて機会を逃し続けるリスクとのバランスが重要です。「時間」というコストを支払って「より良いエントリーポイント」というオプションを買っている、という認識が必要です。

7. ライフサイクルと時間:年齢に応じた資産配分の変遷

7-1. 人的資本と金融資本:年齢による入れ替わりの論理

投資における「時間」を語る上で欠かせないのが、自分自身の稼ぐ力である「人的資本」です。若い頃は、金融資産は少なくても「将来稼ぐ時間(人的資本)」が膨大にあります。加齢とともに、人的資本は金融資本へと変換されていきます。この「時間の変換プロセス」を理解していれば、若いうちに大胆なリスクを取り、高齢になるにつれて保守的になるという合理的な戦略が導き出されます。

7-2. 若年層:時間を味方に「ボラティリティ」を許容する

若者にとっての最大の資産は、数十年という「時間」です。この長い時間軸があれば、たとえリーマンショック級の暴落に直面しても、市場が回復するまで待つことができます。したがって、短期的な振れ幅(ボラティリティ)を恐れる必要はなく、期待リターンが最も高い株式などのリスク資産に、時間をフル投入することが正攻法となります。

7-3. 定年前後:シーケンス・オブ・リターン・リスク(収益順序リスク)

退職が近づくと、時間の使い方が変わります。「シーケンス・オブ・リターン・リスク」とは、資産を取り崩し始める時期の運用成績が、その後の資産寿命を大きく左右するリスクです。同じ平均利回りでも、取り崩し開始直後に大暴落が来ると、資産は急激に枯渇します。ゴールが近づいた投資家にとって、時間は「味方」から、カウントダウンを刻む「制約」へと変化します。

7-4. 退職後:時間を「切り崩す」資産管理のフェーズ

資産形成期が「時間を資産に変えるフェーズ」だったのに対し、退職後は「資産を時間(安心した生活)に変えるフェーズ」です。ここでは、資産を増やすことよりも、インフレから守りながらいかに効率よく使い切るか、という「時間の質」を高める運用が求められます。

| 人生の段階 | 時間の役割 | 推奨される戦略 |

| 若年期 | 最大の武器(複利の活用) | リスク資産への積極投資 |

| 壮年期 | 変換の時期(人的→金融) | 積立投資の継続、リスクの微調整 |

| 退職直前期 | 守るべき制約(順序リスク) | 現金比率の向上、下落耐性の強化 |

| 退職後 | 楽しむためのリソース | 低リスク運用、計画的な取り崩し |

8. オプション価値としての「時間」:待機と選択の戦略

8-1. タイムディケイ(時間の経過による価値の減少)の正体

オプション取引などのデリバティブの世界には「タイムディケイ(時間的減衰)」という言葉があります。満期(期限)が近づくほど、予想が当たる可能性が減り、権利の価値が落ちていく現象です。これは一般の投資にも言えることで、投資判断を先延ばしにすることは、可能性という「時間の価値」を無自覚に消費していることでもあるのです。

8-2. 「何もしない」という選択肢が持つ時間的価値

一方で、情報が不足している時に「今は動かない」と決めることには、大きな価値があります。これを「リアルオプション」と呼びます。不確実性が高い時に時間をかけて情報を待つことで、致命的なミスを避けることができます。投資における時間は、単に「長く持つ」だけでなく、「いつ動くか」を保留するためのバッファとしても機能します。

8-3. 投資における柔軟性と時間

環境が変化した際に、ポートフォリオを組み替えられる柔軟性は、投資期間が長いほど高まります。時間は、投資家に「修正のチャンス」を与えてくれます。一度の失敗で退場せず、市場に残り続ける時間さえあれば、次のチャンスで挽回することが可能です。

9. まとめ:時間を制する者が投資を制する

9-1. 投資の公式:利益 = 資本 × 利回り × 時間

投資の成果を最大化する変数は3つしかありません。資本(お金)を増やすこと、利回り(腕)を上げること、そして時間(期間)を延ばすことです。この中で、私たち全員に平等に与えられ、かつ自分の意志で最もコントロールしやすいのが「時間」です。

9-2. 現代人が「時間」を味方につけるためのマインドセット

現代社会は情報のスピードが速く、私たちは「早く結果を出したい」という誘惑に常にさらされています。しかし、投資の本質は、他人が焦って時間を安売りしている時に、泰然と時間を買い取り、価値が熟成するのを待つことにあります。

9-3. 今日から始めることが、最大の利益確定である理由

複利の計算式において、期間(n)は指数として乗じられます。つまり、1年早く始めることの価値は、運用期間が長くなればなるほど、天文学的な差となって現れます。「もっと勉強してから」「もっとお金が貯まってから」という言い訳で消費される1日は、将来の数万円、数十万円を捨てているのと同じです。

時間を味方につけるための最善の策は、今この瞬間から「時間の所有者」として投資の第一歩を踏み出すことに他なりません。

コメント