記事アウトライン(目次)

- 1. 財政(Fiscal)の本質:国家を運営するための「財布」

- 2. 財政の仕組み:お金はどこから来て、どこへ行くのか

- 3. 財政政策の2つのモード:景気をコントロールする手法

- 4. 投資家が注目すべき「財政」と「株価」の連動性

- 5. 財政と「金利・通貨(為替)」の深い関係

- 6. 「財政政策」と「金融政策」の違いと相乗効果(ポリシー・ミックス)

- 7. 財政の健全性と将来リスク:国債残高1,000兆円超えの影響

- 8. 投資戦略:財政から「未来のテーマ」を読み解く

- 9. まとめ:財政は「国家が進む道」を示す羅針盤

- 1. 財政(Fiscal)の本質:国家を運営するための「財布」

- 2. 財政の仕組み:お金はどこから来て、どこへ行くのか

- 3. 財政政策の2つのモード:景気をコントロールする手法

- 4. 投資家が注目すべき「財政」と「株価」の連動性

- 5. 財政と「金利・通貨(為替)」の深い関係

- 6. 「財政政策」と「金融政策」の違いと相乗効果(ポリシー・ミックス)

- 7. 財政の健全性と将来リスク:国債残高1,000兆円超えの影響

- 8. 投資戦略:財政から「未来のテーマ」を読み解く

- 9. まとめ:財政は「国家が進む道」を示す羅針盤

1. 財政(Fiscal)の本質:国家を運営するための「財布」

1-1. 財政の定義:国が行う「収入」と「支出」の管理

1-2. 財政の3つの大きな役割:資源配分・所得再分配・経済安定化

1-3. 家計や企業との違い:国家だけが持つ「通貨発行」と「徴税」の特権

1-4. なぜ投資家は「財政」を注視しなければならないのか

2. 財政の仕組み:お金はどこから来て、どこへ行くのか

2-1. 歳入(収入)の内訳:税金、印紙、そして「国債」という借金

2-2. 歳出(支出)の内訳:社会保障、公共事業、文教、そして国債費

2-3. 一般会計と特別会計:表に見える予算と、裏で動く巨大な資金

2-4. 予算編成のプロセス:毎年秋から冬にかけて決まる「国家の優先順位」

3. 財政政策の2つのモード:景気をコントロールする手法

3-1. 拡張的財政政策(景気刺激):減税と支出拡大で需要を作る

3-2. 緊縮的財政政策(景気抑制):増税と支出削減で過熱を抑える

3-3. ビルト・イン・スタビライザー(景気の自動安定装置):累進課税と失業保険

3-4. 補正予算:急な景気変動や災害に対応する「機動的な一手」

4. 投資家が注目すべき「財政」と「株価」の連動性

4-1. 公共投資関連セクター:予算がついた業界には「特需」が生まれる

4-2. 税制改正の影響:法人税、配当課税、NISAなどの制度変更が市場を動かす

4-3. クラウディング・アウト現象:政府の借金が民間の投資を圧迫するリスク

4-4. 「財政出動 = 株買い」は本当か?短期・長期の視点

5. 財政と「金利・通貨(為替)」の深い関係

5-1. 国債の発行と金利:供給が増えれば価格は下がり、金利は上がる

5-2. 財政赤字と通貨価値:国の信認が揺らぐと通貨安を招く理由

5-3. 双子の赤字:財政赤字と経常赤字が併存するリスク

5-4. マンデル・フレミング・モデル:開放経済下での財政政策の限界

6. 「財政政策」と「金融政策」の違いと相乗効果(ポリシー・ミックス)

6-1. 誰が動かすか:政府(財政)vs 中央銀行(金融)

6-2. 効き方の違い:直接的な需要創出(財政)vs 間接的な資金供給(金融)

6-3. ポリシー・ミックス:両輪が同じ方向を向いた時の爆発力

6-4. 現代貨幣理論(MMT):財政赤字はどこまで許されるのか?

7. 財政の健全性と将来リスク:国債残高1,000兆円超えの影響

7-1. 債務対GDP比:国の借金が経済規模に対してどれほど大きいか

7-2. プライマリーバランス(基礎的財政収支):黒字化への壁

7-3. 財政破綻(デフォルト)は起きるのか?日本独特の事情

7-4. 将来の増税リスク:投資家が覚悟すべき「出口戦略」

8. 投資戦略:財政から「未来のテーマ」を読み解く

8-1. 予算案のキーワードを「国策銘柄」のヒントにする

8-2. 防衛・DX・GX(グリーン・トランスフォーメーション):国が金を使う場所

8-3. 補助金・助成金の流れを追う:企業のキャッシュフローへのインパクト

8-4. 地政学リスクと財政:国防費増大がもたらす経済構造の変化

9. まとめ:財政は「国家が進む道」を示す羅針盤

9-1. 財政を読み解けば、経済の「主戦場」が見えてくる

9-2. 常に「財政の持続可能性」を念頭に置いた分散投資を

9-3. 賢明な投資家として、選挙や政治の動きを「経済指標」として捉える

1. 財政(Fiscal)の本質:国家を運営するための「財布」

1-1. 財政の定義:国が行う「収入」と「支出」の管理

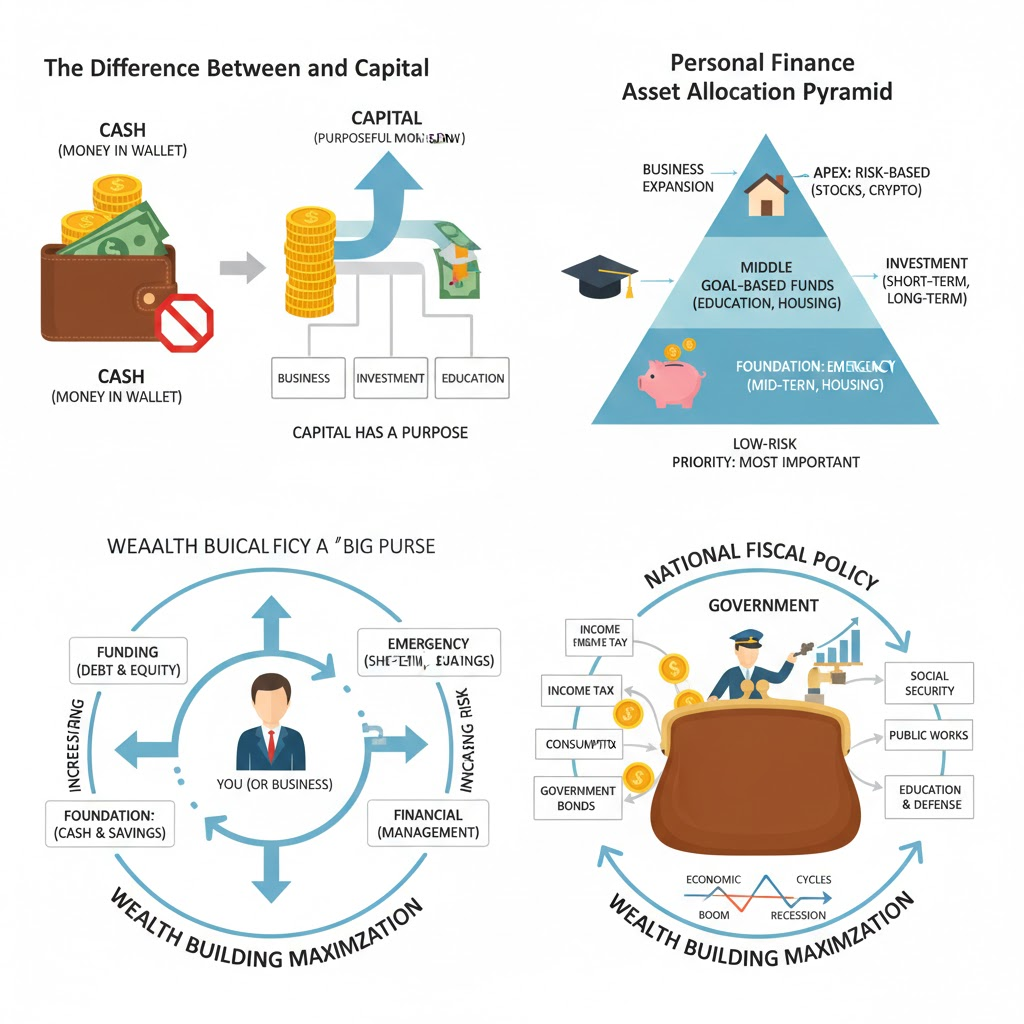

財政とは、一言で言えば「国が公共の目的を果たすために、お金を集めて使う活動」のことです。私たち個人が給料をもらって生活費を払うように、国も税金などの形で収入を得て、社会を維持するための支出を行います。この「国の家計簿」のあり方が、経済全体の温度感を左右します。

1-2. 財政の3つの大きな役割:資源配分・所得再分配・経済安定化

財政には、単にお金を使うこと以外に、主に3つの重要な役割があります。

- 資源配分: 民間企業では採算が取れない警察、消防、道路などの公共サービスを国が提供する。

- 所得再分配: 累進課税や社会保障制度を通じて、富の偏りを調整し格差を是正する。

- 経済安定化: 景気が悪ければお金を使い、良すぎれば引き締めることで景気の波を穏やかにする。

1-3. 家計や企業との違い:国家だけが持つ「通貨発行」と「徴税」の特権

国の財政が家計と決定的に異なるのは、法律に基づいて強制的に「税」を徴収できる権限と、中央銀行と協力して「通貨」を供給できる背景にあります。このため、短期的には大きな借金を抱えても経済を回し続けることができるという、極めて特殊な性質を持っています。

1-4. なぜ投資家は「財政」を注視しなければならないのか

政府が「何に重点的に投資するか」は、翌年のヒット業界を決定づけます。例えば、環境予算が増えれば脱炭素関連銘柄が動き、防衛費が増えれば重工メーカーの株価に影響します。財政を知ることは、巨大な公的マネーの「行先」を先読みすることに他なりません。

2. 財政の仕組み:お金はどこから来て、どこへ行くのか

日本の財政規模(一般会計)は100兆円を超えており、その中身を把握することはマクロ分析の基本です。

2-1. 歳入(収入)の内訳:税金と「国債」という借金

国の収入(歳入)は、主に税収と公債金(借金)で構成されます。

- 税収: 所得税、法人税、消費税の「基幹3税」が中心です。

- 公債金: 税収だけでは足りない分を補うために発行する「国債」による借金です。

2-2. 歳出(支出)の内訳:社会保障と国債費の重圧

支出(歳出)では、高齢化に伴う「社会保障関係費」が最大です。

- 社会保障: 医療、年金、介護など。

- 公共事業・防衛・文教: 社会インフラや国防、教育。

- 国債費: 過去の借金の返済と利払いに充てられる費用。

2-3. 一般会計と特別会計:表と裏の資金

- 一般会計: 国の基本的な活動をカバーする、私たちがニュースで目にする予算。

- 特別会計: 年金、エネルギー、空港整備など特定の事業を行うための予算。実は一般会計より大きな規模で動くお金もあり、実態を把握する上で欠かせません。

2-4. 予算編成のプロセス:秋から冬に決まる「優先順位」

毎年、各省庁が夏に「概算要求」を出し、年末に閣議で「予算案」が決まります。このプロセスで語られる重点項目は、翌年の国策テーマそのものとなります。

| 項目(2026年度想定) | 主な内容 | 投資家への視点 |

| 社会保障関係費 | 年金・医療・介護の給付 | ヘルスケア・介護DXへの需要 |

| 公共事業関係費 | インフラ整備、国土強靭化 | ゼネコン、防災関連企業の動向 |

| 防衛関係費 | 国防能力の強化 | 防衛産業、サイバーセキュリティ |

| 国債費 | 借金の元利払い | 金利上昇時の財政圧迫リスク |

3. 財政政策の2つのモード:景気をコントロールする手法

政府は景気に応じて、財政のアクセルとブレーキを使い分けます。

3-1. 拡張的財政政策(景気刺激):需要を創出する

景気が悪いときに行う政策です。「減税」によって国民の手取りを増やしたり、「公共投資」によって直接的に仕事を増やしたりします。これにより、社会全体の需要(デフレギャップの解消)を狙います。

3-2. 緊縮的財政政策(景気抑制):過熱を抑える

景気が良すぎたり、インフレが進みすぎたりしたときに行う政策です。「増税」や「支出削減」によって市場のお金を回収し、経済の行き過ぎを抑えます。

3-3. ビルト・イン・スタビライザー(景気の自動安定装置)

特別な政策を打たなくても、自動的に景気を調整する仕組みです。

- 累進課税: 景気が良くなり所得が増えると税率も上がるため、過熱を自動的に抑える。

- 失業保険: 景気が悪くなり失業者が増えると給付が増えるため、消費の底割れを防ぐ。

3-4. 補正予算:機動的な一手

当初予算とは別に、災害や急激な経済変動が起きた際に編成される予算です。投資市場にとっては「不意の資金注入」となり、短期的な株価の刺激材料になることが多々あります。

4. 投資家が注目すべき「財政」と「株価」の連動性

政府が「どこにお金を使うか」「どう税制を変えるか」という決定は、特定のセクターや市場全体の株価をダイレクトに動かすトリガーとなります。

4-1. 公共投資関連セクター:予算がついた業界には「特需」が生まれる

政府予算で「国土強靭化」や「デジタル庁の推進」などが掲げられると、関連する建設、資材、ITシステム開発企業に直接的な注文が入ります。これを投資家は「国策銘柄」として注目します。「国策に売りなし」という格言がある通り、政府の支出方針に沿った業種は中長期的な成長期待が高まります。

4-2. 税制改正の影響:NISA、配当課税、法人税が市場を動かす

- 法人税減税: 企業の純利益を直接押し上げ、株主還元や設備投資の余力を増やします。

- NISA等の優遇税制: 個人投資家からの資金流入を促し、市場全体の需給を改善させます。

- 配当・譲渡課税の変更: 投資の期待リターンを左右するため、発表前後で大きな価格変動を招くことがあります。

4-3. クラウディング・アウト現象:政府の借金が民間の投資を圧迫するリスク

政府が景気対策のために大量に国債を発行して資金を調達しようとすると、市場の金利が上昇してしまいます。その結果、民間企業がお金を借りにくくなり、民間の設備投資が抑制されてしまう現象を「クラウディング・アウト」と呼びます。これは株価にとって負の側面となります。

4-4. 「財政出動 = 株買い」は本当か?短期・長期の視点

短期的な景気刺激策はポジティブに受け取られますが、将来の増税懸念や財政赤字の拡大が意識されると、長期的な成長期待を削ぐことになります。投資家は、その政策が「単なるバラマキ」か「将来の生産性を高める投資」かを見極める必要があります。

| 財政政策の種類 | 株価への主なプラス影響 | 株価への主なマイナス影響 |

| 大型公共事業 | 関連セクターの売上増・雇用創出 | 長期金利上昇によるバリュエーション低下 |

| 所得税・消費税減税 | 個人消費の拡大・小売業の活性化 | 財政悪化懸念による通貨安・輸入物価高 |

| 研究開発補助金 | ハイテク・バイオ等の次世代成長期待 | 成果が出るまでのタイムラグ、選別漏れリスク |

5. 財政と「金利・通貨(為替)」の深い関係

国の財布事情は、通貨の価値や金利水準にも多大な影響を及ぼします。

5-1. 国債の発行と金利:供給が増えれば価格は下がり、金利は上がる

国債は「国の借金」ですが、市場では商品として取引されます。政府が財政出動のために国債を大量発行(供給増)すると、国債の価格は下がり、結果として利回り(金利)は上昇します。

5-2. 財政赤字と通貨価値:国の信認が揺らぐと通貨安を招く理由

財政赤字が極端に膨らむと、「この国は本当に借金を返せるのか?」という信認の低下を招きます。その結果、その国の通貨が売られ、通貨安(円安など)が進行するリスクがあります。

5-3. 双子の赤字:財政赤字と経常赤字が併存するリスク

「財政赤字(国の財布が赤字)」と「経常赤字(国全体として海外との取引が赤字)」が同時に発生する状態を「双子の赤字」と呼びます。これは通貨価値を下落させる強力な要因となり、輸入物価の上昇を通じて国内経済を圧迫することがあります。

5-4. マンデル・フレミング・モデル:開放経済下での財政政策の限界

経済学の理論では、資本の移動が自由な国が財政出動を行うと、金利が上がり、それが通貨高を招いて輸出を減少させ、結果として財政政策の効果が相殺されてしまう可能性が指摘されています。

6. 「財政政策」と「金融政策」の違いと相乗効果(ポリシー・ミックス)

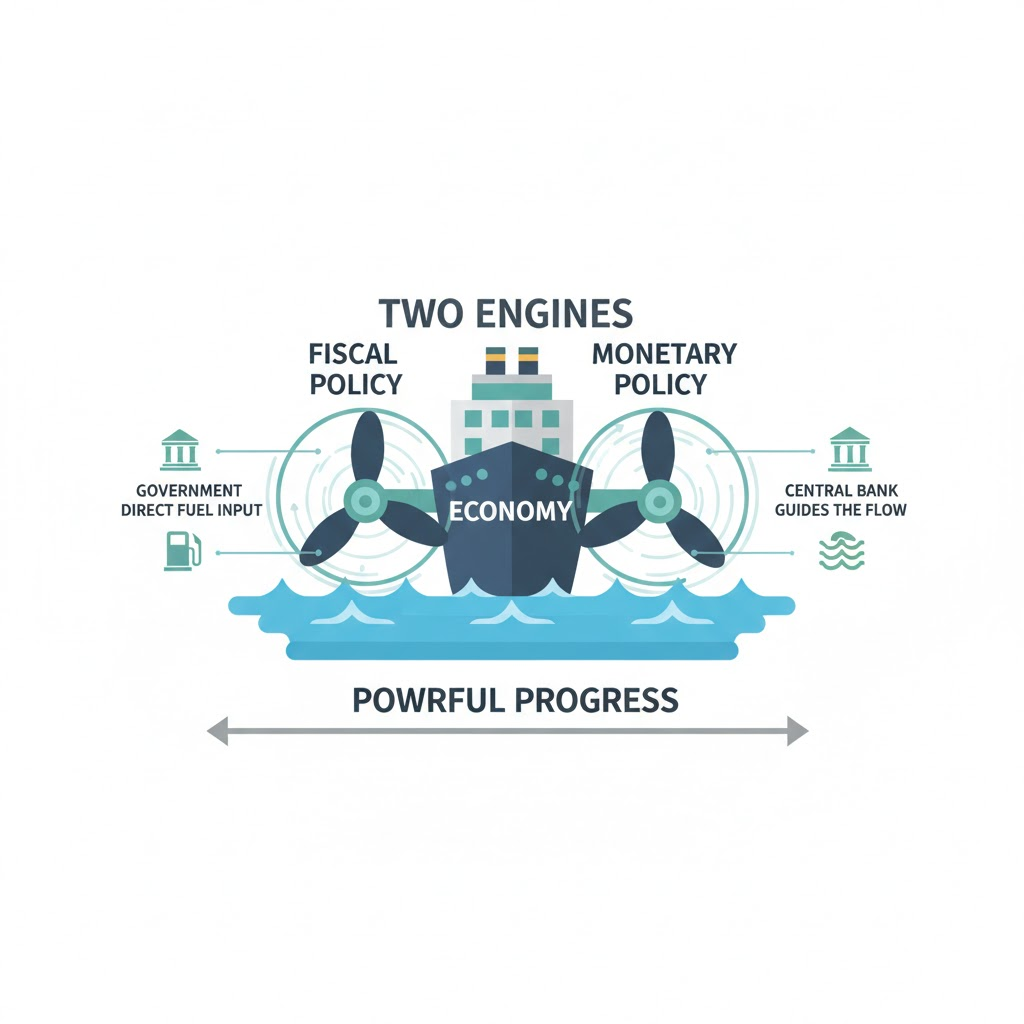

景気をコントロールする2つの大きなエンジン、財政と金融の違いを整理しましょう。

6-1. 誰が動かすか:政府(財政)vs 中央銀行(金融)

- 財政政策: 政府が決める。議会の承認が必要で、実行まで時間がかかるが、特定のターゲットにお金を流せる。

- 金融政策: 日本銀行やFRBなどの中央銀行が決める。機動的に決定でき、経済全体の「お金の量」と「金利」を調整する。

6-2. 効き方の違い:直接的な需要創出 vs 間接的な環境整備

財政政策は、ダムを作ったり給付金を配ったりと「直接的」に需要を作ります。一方、金融政策は金利を下げて「お金を借りやすくする」という「間接的」なサポートが中心です。

6-3. ポリシー・ミックス:両輪が同じ方向を向いた時の爆発力

政府が積極的にお金を使い、中央銀行が低金利でそれを支える状態を「ポリシー・ミックス」と呼びます。この2つが協調したときは、市場に莫大な流動性が供給され、株価の大幅な上昇(金融相場)を招くことが多くなります。

6-4. 現代貨幣理論(MMT):財政赤字はどこまで許されるのか?

近年注目された「MMT」は、自国通貨を発行できる国はインフレにならない限り、財政赤字を気にせず支出を増やして良いという理論です。この理論の是非はともかく、現代の財政運営に大きな影響を与えています。

| 比較項目 | 財政政策(Fiscal Policy) | 金融政策(Monetary Policy) |

| 決定主体 | 政府(内閣・国会) | 中央銀行(日銀・FRB等) |

| 主な手段 | 公共投資、増減税、給付金 | 政策金利の操作、資産買い入れ |

| 影響の出方 | 特定の分野に直接的に作用 | 市場全体に広く・じわじわ作用 |

| 決定スピード | 遅い(予算審議が必要) | 速い(決定会合で即決) |

7. 財政の健全性と将来リスク:国債残高1,000兆円超えの影響

日本の財政は「世界最悪水準」と報じられることが多いですが、投資家としては感情論ではなく、数字による客観的なリスク評価が必要です。

7-1. 債務対GDP比:国の借金が経済規模に対してどれほど大きいか

日本の債務残高は対GDP比で250%を超えており、これは主要先進国の中で突出しています。経済規模(稼ぐ力)に対して借金が大きすぎる状態は、将来の成長のための予算が「利払い」に消えてしまうリスクを孕んでいます。

7-2. プライマリーバランス(基礎的財政収支):黒字化への壁

プライマリーバランスとは、新たな借金を除いた収入と支出のバランスです。これが赤字であることは、日々の運営費を借金で賄っていることを意味します。投資家は、このバランスが改善に向かうか(=緊縮・増税か)、悪化するか(=緩和・バラマキか)で市場のトレンドを読みます。

7-3. 財政破綻(デフォルト)は起きるのか?日本独特の事情

「日本は破綻する」という言説もありますが、以下の理由から、外貨建て債務が多い新興国のような破綻リスクは極めて低いと考えられています。

- 自国通貨建て国債: 日本政府は円を刷って返済する能力がある。

- 国内保有率の高さ: 国債の多くを国内銀行や日銀が保有しており、海外勢の売りによる暴落が起きにくい。

- 対外純資産: 日本全体としては世界最大の債権国である。

7-4. 将来の増税リスク:投資家が覚悟すべき「出口戦略」

破綻はせずとも、財政再建のために「増税」は避けられないテーマです。消費税、金融所得課税、炭素税など、どの税が上がるかによって、打撃を受けるセクターが変わります。投資家は常に「税制の逆風」を想定した分散投資が必要です。

8. 投資戦略:財政から「未来のテーマ」を読み解く

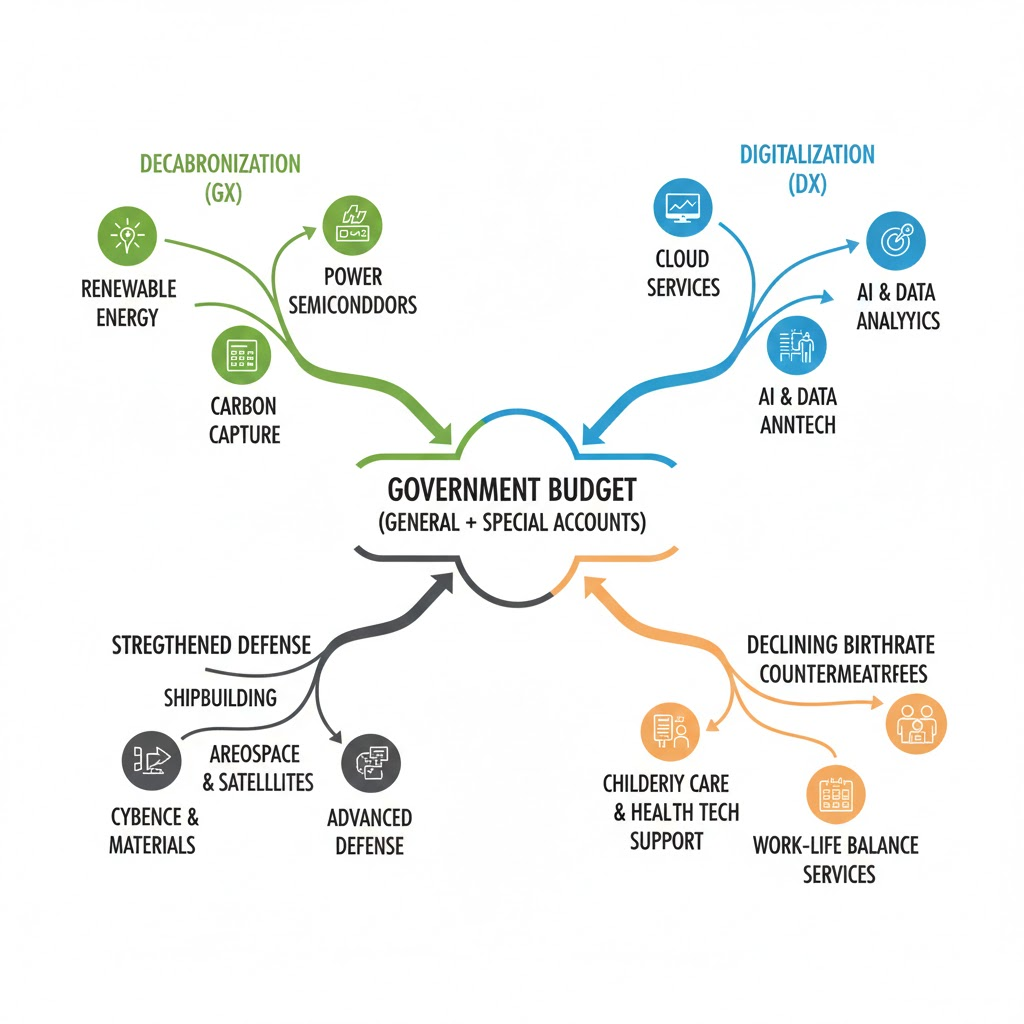

政府が発表する「予算案」や「骨太の方針」は、いわば政府が公式に出した投資のヒントです。

8-1. 予算案のキーワードを「国策銘柄」のヒントにする

毎年、予算案の中に何度も登場するキーワード(例:デジタル、グリーン、半導体)には、膨大な補助金や税制優遇が紐付けられます。

- 補助金: 企業の設備投資負担を減らし、キャッシュフローを改善させる。

- 規制緩和: 財政支出を伴わなくても、新たな市場を創出する。

8-2. GX(グリーン)、DX(デジタル)、防衛:国が金を使う場所

今後、数年から十数年にわたって巨額の財政支出が約束されている分野は「買い」の最有力候補です。

- GX(グリーントランスフォーメーション): 脱炭素への移行に伴うインフラ更新、水素・蓄電池関連。

- 防衛: 地政学リスクの高まりを受けた防衛装備品やサイバーセキュリティの強化。

8-3. 補助金・助成金の流れを追う:企業のキャッシュフローへのインパクト

特定の企業が政府から数十億、数百億円規模の補助金を得た場合、それは直接的にその企業の「稼ぐ力」を底上げします。経済産業省や総務省のプレスリリースは、投資家にとって貴重な情報源です。

8-4. 地政学リスクと財政:国防費増大がもたらす経済構造の変化

かつての「平和の配当(国防費を削減して経済に回す)」時代が終わり、財政が国防へシフトする中で、重工業や通信・宇宙関連の産業構造が強化される動きに注目すべきです。

9. まとめ:財政は「国家が進む道」を示す羅針盤

9-1. 財政を読み解けば、経済の「主戦場」が見えてくる

財政は単なる行政の話ではなく、巨大な資本移動の記録です。国がどこにお金を流しているかを知ることは、経済の「主戦場」がどこであるかを知ることに他なりません。

9-2. 常に「財政の持続可能性」を念頭に置いた分散投資を

短期的には国策銘柄で利益を狙いつつも、長期的には日本の財政状況(増税リスクや金利上昇リスク)を考慮し、資産の一部を外貨や金(ゴールド)に分散する視点を忘れないでください。

9-3. 賢明な投資家として、選挙や政治の動きを「経済指標」として捉える

選挙の結果によって、財政の「色」は変わります。政治を単なるニュースとして見るのではなく、自分のポートフォリオにどう影響するかという「経済指標」として捉えることが、プロの投資家への第一歩です。

コメント