記事アウトライン(目次)

- 1. 分散投資(Diversification)の本質:なぜ「カゴ」を分けるのか

- 2. 3つの基本分散:リスクを多層的に打ち消す

- 3. 分散投資の科学:相関係数と効率的フロンティア

- 4. 具体的な分散投資の手法:投資信託からETFまで

- 5. 分散投資のデメリットと注意点:やりすぎの罠

- 6. ポートフォリオのメンテナンス:リバランスの重要性

- 7. ライフステージ別の分散投資戦略

- 8. 現代の分散投資:新しい資産(オルタナティブ)の役割

- 9. まとめ:一歩ずつ始める自分だけの分散戦略

- 1. 分散投資(Diversification)の本質:なぜ「カゴ」を分けるのか

- 2. 3つの基本分散:リスクを多層的に打ち消す

- 3. 分散投資の科学:相関係数と効率的フロンティア

- 4. 具体的な分散投資の手法:投資信託からETFまで

- 5. 分散投資のデメリットと注意点:やりすぎの罠

- 6. ポートフォリオのメンテナンス:リバランスの重要性

- 7. ライフステージ別の分散投資戦略

- 8. 現代の分散投資:新しい資産(オルタナティブ)の役割

- 9. まとめ:一歩ずつ始める自分だけの分散戦略

1. 分散投資(Diversification)の本質:なぜ「カゴ」を分けるのか

1-1. 分散投資の定義:異なる動きをする資産を組み合わせる技術

1-2. 投資の格言「卵を一つのカゴに盛るな」に隠された真実

1-3. 投資における唯一の「フリーランチ」と呼ばれる理由

1-4. 分散投資の目的:リターンの最大化ではなく「リスクの最小化」

2. 3つの基本分散:リスクを多層的に打ち消す

2-1. 資産の分散(Asset Allocation):株、債券、不動産、金の組み合わせ

2-2. 地域の分散(Geographic Diversification):国内だけでなく世界へ投資する

2-3. 時間の分散(Time Diversification):ドル・コスト平均法の仕組みと効果

2-4. 通貨の分散:円安・インフレリスクから資産を守る視点

3. 分散投資の科学:相関係数と効率的フロンティア

3-1. 相関係数(Correlation):逆の動きをする資産をどう選ぶか

3-2. 現代ポートフォリオ理論(MPT):ハリー・マーコウィッツの革命

3-3. 非システム的リスクとシステム的リスクの違い

3-4. 銘柄数を増やすとリスクはどう変化するか:分散の限界

4. 具体的な分散投資の手法:投資信託からETFまで

4-1. インデックスファンド:一本で数百・数千銘柄に分散する利便性

4-2. バランス型ファンド:資産配分を自動でお任せするメリット

4-3. セクター分散:ハイテク、金融、エネルギーなど業種を分ける重要性

4-4. 個別株投資における適切な分散銘柄数の目安

5. 分散投資のデメリットと注意点:やりすぎの罠

5-1. 「オーバー・ダイバーシフィケーション(過度な分散)」による収益低下

5-2. すべての資産が同時に下落する「相関の収束」という恐怖

5-3. 管理コストの増大:銘柄が増えすぎることの弊害

5-4. 分散投資では防げない「市場全体の暴落」リスク

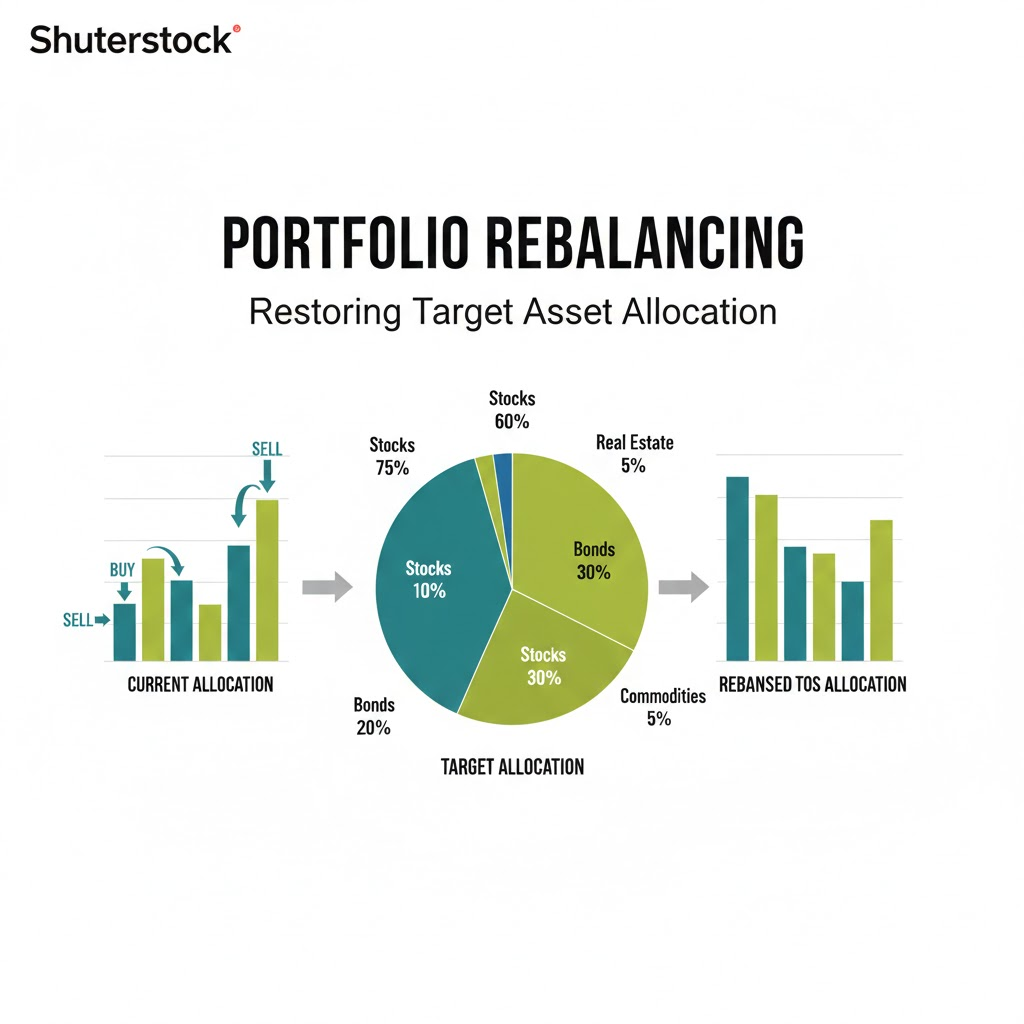

6. ポートフォリオのメンテナンス:リバランスの重要性

6-1. リバランスとは?崩れた配分を元に戻す「安く買い高く売る」仕組み

6-2. リバランスの適切なタイミング:期間指定か乖離幅指定か

6-3. ノーセル・リバランス:追加投資で配分を調整する賢いやり方

6-4. 税金と手数料を考慮したリバランスの最適解

7. ライフステージ別の分散投資戦略

7-1. 20代〜30代:人的資本を活用した「攻め」の分散

7-2. 40代〜50代:教育資金や老後を見据えた「バランス」重視

7-3. 60代以降:資産を守りながら取り崩す「守り」の分散

7-4. 家族構成やリスク許容度によるカスタマイズの考え方

8. 現代の分散投資:新しい資産(オルタナティブ)の役割

8-1. 仮想通貨(暗号資産)をポートフォリオに数%加える意味

8-2. ゴールド(金)が「有事の分散先」として機能するメカニズム

8-3. 不動産・REIT:インフレ耐性と安定収益を組み込む

8-4. プライベート・アセット:個人投資家がアクセスできる新領域

9. まとめ:一歩ずつ始める自分だけの分散戦略

9-1. 完璧なポートフォリオよりも「継続できる配分」を

9-2. 分散投資は「大負け」を避け、「市場に残り続ける」ための知恵

9-3. 正しい分散観を身につけ、経済的自由への道を確実にする

1. 分散投資(Diversification)の本質:なぜ「カゴ」を分けるのか

1-1. 分散投資の定義:異なる動きをする資産を組み合わせる技術

分散投資とは、投資資金を一つの銘柄や資産に集中させず、値動きの傾向が異なる複数の対象に分けて投じる手法を指します。その目的は、特定の投資対象が暴落した際に、他の資産がそれを補うことで、ポートフォリオ(資産の組み合わせ)全体のダメージを最小限に抑えることにあります。

1-2. 投資の格言「卵を一つのカゴに盛るな」に隠された真実

「Don’t put all your eggs in one basket.」という有名な格言は、分散投資の本質を突いています。全ての卵(資金)を一つのカゴ(資産)に盛ると、そのカゴを落とした時に全ての卵が割れてしまいます。しかし、複数のカゴに分けておけば、一つのカゴを落としても残りの卵は無事です。これは、壊滅的な失敗を避けるための「生存戦略」です。

1-3. 投資における唯一の「フリーランチ」と呼ばれる理由

経済学において「リスクを下げればリターンも下がる」のが大原則ですが、分散投資は「期待リターンを維持したまま、リスク(値動きの振れ幅)だけを下げる」ことが理論上可能です。ノーベル経済学賞受賞者のハリー・マーコウィッツがこれを「金融界における唯一のフリーランチ(ただで手に入る昼食)」と表現したゆえんです。

1-4. 分散投資の目的:リターンの最大化ではなく「リスクの最小化」

分散投資は「最も儲かる銘柄」を当てるための手法ではありません。むしろ、特定の「大負け」を回避するための防御策です。短期的に爆発的な利益を狙う「集中投資」に対し、分散投資は市場で長く生き残り、複利の恩恵を確実に享受するための「負けない投資」を目指します。

2. 3つの基本分散:リスクを多層的に打ち消す

効果的な分散を実現するためには、以下の3つの次元で「分ける」ことが基本となります。

2-1. 資産の分散(Asset Allocation):株、債券、不動産、金の組み合わせ

「何に投資するか」というアセットクラスの分散です。

- 株式: 成長性は高いが、不況に弱い。

- 債券: 収益性は限定的だが、株が下がるときに安定しやすい。

- ゴールド(金): インフレや有事に強く、独自の動きをする。 これらを適切に組み合わせることで、特定の市場環境に依存しないポートフォリオを作ります。

2-2. 地域の分散(Geographic Diversification):国内だけでなく世界へ投資する

「どこの国・地域に投資するか」の分散です。 日本国内だけに投資していると、日本の人口減少や震災リスクを一身に受けることになります。米国、欧州、新興国など、異なる経済圏に分散することで、一国の経済状況に左右されるリスクを軽減します。

2-3. 時間の分散(Time Diversification):ドル・コスト平均法の仕組みと効果

「いつ投資するか」の分散です。 一度に全額を投資すると、そこが「高値掴み」になるリスクがあります。定期的に一定額を買い続ける「ドル・コスト平均法」を用いることで、価格が高いときには少なく、安いときには多く買うことになり、平均購入単価を平準化できます。

2-4. 通貨の分散:円安・インフレリスクから資産を守る視点

日本円だけで資産を持っていると、円安が進んだ際、海外製品の輸入価格上昇などにより、実質的な購買力が低下します。米ドルやユーロなどの外貨資産を保有することは、通貨そのものの価値の変動から自分を守る「通貨の分散」として機能します。

3. 分散投資の科学:相関係数と効率的フロンティア

分散投資を直感ではなく「科学」として扱うための重要な概念です。

3-1. 相関係数(Correlation):逆の動きをする資産をどう選ぶか

2つの資産の値動きの連動性を -1.0 から +1.0 の間で表した数値です。

- +1.0: 全く同じ動きをする(分散効果なし)

- 0: 全く関係なく動く(分散効果あり)

- -1.0: 正反対の動きをする(分散効果が最大) 分散投資の肝は、相関係数が低い(またはマイナスの)資産を組み合わせることにあります。

3-2. 現代ポートフォリオ理論(MPT):ハリー・マーコウィッツの革命

「個別の銘柄のリスクではなく、ポートフォリオ全体のリスクとリターンを最適化すべきだ」という理論です。これにより、リスクを最小限に抑えつつ、ある期待リターンを得るための「数学的に正しい組み合わせ」が導き出せるようになりました。

3-3. 非システム的リスクとシステム的リスクの違い

- 非システム的リスク(個別リスク): 特定の企業のスキャンダルや倒産。これは分散投資で消すことができます。

- システム的リスク(市場リスク): 戦争、金融危機、パンデミックなど市場全体が下がる要因。これは分散しても消すことができません。 分散投資の目的は、この「消せるリスク」を徹底的に排除することにあります。

3-4. 銘柄数を増やすとリスクはどう変化するか:分散の限界

理論上、ランダムに選んだ15〜20銘柄程度を組み合わせるだけで、個別リスクの大部分は排除できるとされています。それ以上に銘柄を増やしてもリスク低減効果は鈍化し、管理の手間だけが増える「過度な分散」に陥る可能性があります。

4. 具体的な分散投資の手法:投資信託からETFまで

現代の投資家は、テクノロジーの恩恵により、個人でも低コストかつ容易に高度な分散投資を実践できます。

4-1. インデックスファンド:一本で数百・数千銘柄に分散する利便性

インデックスファンドは、S&P500やMSCIオール・カントリーといった指数(インデックス)に連動することを目指す投資信託です。これ一冊を購入するだけで、世界中の何千もの企業に少額から分散投資が可能になります。個別銘柄を一つずつ分析する手間を省きつつ、市場全体の成長を享受できる、現代分散投資の王道です。

4-2. バランス型ファンド:資産配分を自動でお任せするメリット

「株だけでなく債券も混ぜたいが、比率が分からない」という初心者に適しているのがバランス型ファンドです。あらかじめ「株式50%:債券50%」のように資産配分が決められており、その比率を維持するための調整(リバランス)も運用会社が自動で行ってくれます。

4-3. セクター分散:ハイテク、金融、エネルギーなど業種を分ける重要性

同じ株式の中でも、業種(セクター)によって好不調のサイクルは異なります。IT株が売られる局面でも、エネルギー株やディフェンシブな生活必需品株が支えになることがあります。特定の産業に依存せず、経済の多様な側面に資金を置くことが、ボラティリティ(価格変動幅)を抑える鍵となります。

4-4. 個別株投資における適切な分散銘柄数の目安

個別株で分散を構築する場合、一般的に10〜20銘柄程度に分ければ、個別企業固有のリスク(非システム的リスク)の大部分を排除できるとされています。これ以上増やしすぎると、一つひとつの銘柄への注意力が散漫になり、またインデックスファンドと変わらない値動き(指数の平均値)に収束してしまいます。

5. 分散投資のデメリットと注意点:やりすぎの罠

分散投資は万能薬ではありません。その限界と「やりすぎ」の弊害を知ることも、専門的な視点には不可欠です。

5-1. 「オーバー・ダイバーシフィケーション(過度な分散)」による収益低下

銘柄を増やせば増やすほどリスクは下がりますが、同時に「市場を大きく上回るリターン」を得るチャンスも失われます。これを「オーバー・ダイバーシフィケーション」と呼びます。大富豪の多くが集中投資で富を築いたように、分散は「富を守る」のには適していますが、「短期間で爆発的に増やす」のには不向きな手法です。

5-2. すべての資産が同時に下落する「相関の収束」という恐怖

平時には異なる動きをしていた資産(株、不動産、コモディティ等)が、リーマンショックのような歴史的パニック時には、すべて一斉に売られ、相関係数が「1.0」に近づくことがあります。極限の状況では、分散投資の防御力が一時的に無効化される可能性があることは覚悟しておくべきです。

5-3. 管理コストの増大:銘柄が増えすぎることの弊害

多くの投資対象を持つことは、それだけ確認すべき情報や、確定申告の際の手間、売買手数料の増大を招きます。自分の管理能力を超えた分散は、かえって判断ミスを誘発するリスクとなります。

5-4. 分散投資では防げない「市場全体の暴落」リスク

第1パートでも触れた通り、分散投資で消せるのは「個別企業のリスク」だけであり、市場全体の下げ(システム的リスク)からは逃れられません。分散しているからといって「絶対に損をしない」わけではなく、市場全体が沈むときは、自分のポートフォリオも沈むことを理解しておく必要があります。

6. ポートフォリオのメンテナンス:リバランスの重要性

分散投資は「作って終わり」ではありません。時間が経つと資産の比率が崩れるため、メンテナンスが必要です。

6-1. リバランスとは?崩れた配分を元に戻す「安く買い高く売る」仕組み

例えば「株50%:債券50%」で始めた運用が、株の値上がりで「株70%:債券30%」になったとします。このとき、増えすぎた株を売り、減った債券を買い増して、元の比率に戻す作業をリバランスと呼びます。これは感情に左右されず、機械的に「高いときに売り、安いときに買う」ことを実現する極めて合理的な仕組みです。

6-2. リバランスの適切なタイミング:期間指定か乖離幅指定か

- 期間指定: 「半年に一度」「1年に一度」と時期を決めて行う。管理が楽です。

- 乖離幅指定: 「目標比率から5%以上ズレたら行う」とルール化する。相場の大きな変動に即座に対応できます。頻繁すぎるリバランスは手数料や税金のコストがかさむため、一般的には年に1〜2回程度、または大きなズレが生じた際に行うのが効率的です。

6-3. ノーセル・リバランス:追加投資で配分を調整する賢いやり方

資産を売却すると税金がかかります。これを防ぐために、新しく投資する資金を使って、比率が下がっている資産を重点的に買い増す手法を「ノーセル・リバランス」と呼びます。資産規模がまだ小さい積み立て段階の投資家にとって、最も効率的なメンテナンス手法です。

6-4. 税金と手数料を考慮したリバランスの最適解

リバランスには売買手数料や譲渡益課税(約20%)が伴います。そのため、リバランスによるリスク低減効果と、支払うコストのバランスを考える必要があります。非課税口座(NISA等)内でのリバランスであれば、このコストを最小限に抑えることが可能です。

| リバランス手法 | メリット | デメリット |

| 売却による調整 | 目標比率を正確に再現できる | 税金と手数料が発生する |

| 買い増しによる調整 | 非課税で効率が良い | まとまった追加資金が必要 |

| 配当による調整 | 受け取った配当で不足資産を買う | 調整できる金額が小さい |

7. ライフステージ別の分散投資戦略

分散投資の黄金比は、年齢や収入、家族構成といったライフステージによって変化します。これを「リスク許容度」に合わせて最適化することが重要です。

7-1. 20代〜30代:人的資本を活用した「攻め」の分散

若年層の最大の資産は、将来得られる賃金の総計である「人的資本」です。これは一種の安定した債券のような性質を持つため、金融資産のポートフォリオは株式などの「成長資産」に大きく振った、アグレッシブな分散が適しています。多少の暴落があっても、回復を待つ十分な時間があるのが最大の武器です。

7-2. 40代〜50代:教育資金や老後を見据えた「バランス」重視

収入がピークを迎える一方、教育費や住宅ローンなどの支出も重なる時期です。大きな損失が人生設計を狂わせかねないため、株式の比率を少しずつ下げ、債券やリート(不動産投資信託)を組み入れて「安定収益(インカム)」と「ボラティリティの抑制」を意識したバランス型へシフトします。

7-3. 60代以降:資産を守りながら取り崩す「守り」の分散

リタイア後は、人的資本がほぼゼロになります。この時期の分散投資の目的は「資産を増やすこと」から「資産を長持ちさせること」へ変わります。現金比率を高め、価格変動の少ない債券を中心としたポートフォリオを組みつつ、インフレ対策として少量の株式や金を保持する「守りの分散」が基本となります。

7-4. 家族構成やリスク許容度によるカスタマイズの考え方

同じ年齢でも、独身か既婚か、持ち家か賃貸かによってリスクを取れる範囲は異なります。「夜、ぐっすり眠れるかどうか」を基準に、自分にストレスがかかりすぎない配分を見つけることが、分散投資を継続する上での実質的な最適解となります。

8. 現代の分散投資:新しい資産(オルタナティブ)の役割

伝統的な「株と債券」だけの分散では対応しきれないインフレや地政学リスクに対し、現代の投資家は「代替資産(オルタナティブ)」を活用します。

8-1. 仮想通貨(暗号資産)をポートフォリオに数%加える意味

ビットコインなどの仮想通貨は、既存の金融システムとは異なる論理で動くことがあります。ポートフォリオの1〜5%程度の「ごく少額」を組み入れることで、資産全体の期待リターンを押し上げつつ、伝統的資産の停滞期をカバーする起爆剤として機能させる考え方が広まっています。

8-2. ゴールド(金)が「有事の分散先」として機能するメカニズム

金は「利息を産まない」という欠点がありますが、紙幣(法定通貨)への信頼が揺らぐ時や戦争、ハイパーインフレ時に価値を発揮します。株式との相関が低いため、不況時のクッションとして5〜10%程度保有することは、ポートフォリオの安定性を劇的に高めます。

8-3. 不動産・REIT:インフレ耐性と安定収益を組み込む

実物不動産やREITは、物価上昇に伴って賃料や資産価値が上がるため、インフレ対策として優れています。また、株価の変動とは異なるサイクルで動くことが多く、分散効果の向上に寄与します。

8-4. プライベート・アセット:個人投資家がアクセスできる新領域

かつては機関投資家専用だった未公開株(プライベート・エクイティ)やインフラ投資なども、投資信託を通じて個人がアクセスできるようになりつつあります。これらは流動性が低い代わりに、上場市場のパニックに巻き込まれにくいという独特の分散メリットを持っています。

9. まとめ:一歩ずつ始める自分だけの分散戦略

9-1. 完璧なポートフォリオよりも「継続できる配分」を

理論上の「効率的フロンティア」を追い求めるあまり、無理な配分にして途中で投げ出しては意味がありません。投資において最も重要なのは「市場に居続けること」です。分散投資はそのための手段であり、自分にとって心地よいバランスこそが最良の戦略です。

9-2. 分散投資は「大負け」を避け、「市場に残り続ける」ための知恵

分散投資をしていれば、どこかの資産が常に「期待外れ」に見えるはずです。しかし、その「期待外れ」の資産こそが、別の資産が暴落した際にあなたを守る盾となります。全ての資産が同時に上がることを期待せず、リスクを分担させる勇気を持ちましょう。

9-3. 正しい分散観を身につけ、経済的自由への道を確実にする

分散投資は、自分の予測が外れる可能性を謙虚に受け入れることから始まります。世界経済の成長という大きな波に乗りつつ、個別のリスクを分散によって削ぎ落としていく。この規律あるプロセスを繰り返すことで、長期的な富の蓄積はより確かなものとなります。

コメント