記事アウトライン(目次)

- 1. 株式(Stock)の本質:企業の「所有権」を持つということ

- 2. 株主が持つ「3つの基本権利」

- 3. 株式投資で利益を得る2つのルート

- 4. なぜ株価は動くのか?:価格決定のメカニズム

- 5. 株式投資の種類:自分に合ったスタイルを見つける

- 6. 株式投資に潜むリスクと回避策

- 7. 株式市場の構造:どこで、いつ取引されるのか

- 8. 投資家が見るべき「基本の物差し(指標)」

- 9. まとめ:株式投資は社会を支え、自分を豊かにする

- 1. 株式(Stock)の本質:企業の「所有権」を持つということ

- 2. 株主が持つ「3つの基本権利」

- 3. 株式投資で利益を得る2つのルート

- 4. なぜ株価は動くのか?:価格決定のメカニズム

- 5. 株式投資の種類:自分に合ったスタイルを見つける

- 6. 株式投資に潜むリスクと回避策

- 7. 株式市場の構造:どこで、いつ取引されるのか

- 8. 投資家が見るべき「基本の物差し(指標)」

- 9. まとめ:株式投資は社会を支え、自分を豊かにする

1. 株式(Stock)の本質:企業の「所有権」を持つということ

1-1. 株式の定義:企業が資金調達のために発行する証券

1-2. 株主は「企業のオーナー」:経営に参加する権利の正体

1-3. 株式会社の仕組み:資本家(株主)と経営者の役割分担

1-4. 株式発行の目的:なぜ企業は「株」を売るのか

2. 株主が持つ「3つの基本権利」

2-1. 利益配当請求権:会社の利益を分けてもらう権利(配当金)

2-2. 議決権:株主総会で経営の重要事項に一票を投じる権利

2-3. 残余財産分配請求権:会社が解散した時に残った資産を受け取る権利

2-4. 1株からでも得られる権利、100株(単元)で得られる権利

3. 株式投資で利益を得る2つのルート

3-1. キャピタルゲイン(譲渡益):株価の値上がりによって得る利益

3-2. インカムゲイン(配当金):保有し続けることで得る継続的な利益

3-3. 株主優待:日本独自の「モノやサービス」による還元

3-4. トータルリターンの考え方:配当と値上がり益を合算する

4. なぜ株価は動くのか?:価格決定のメカニズム

4-1. 需要と供給:買いたい人と売りたい人のバランス

4-2. ファンダメンタルズ:企業の「業績」や「成長性」による影響

4-3. 外部環境:景気、金利、為替、地政学リスクのインパクト

4-4. 市場心理(センチメント):投資家の「期待」と「恐怖」が作る波

5. 株式投資の種類:自分に合ったスタイルを見つける

5-1. 大型株 vs 中小型株:安定性と成長性のトレードオフ

5-2. バリュー株(割安株)とグロース株(成長株)の違い

5-3. 国内株と外国株(米国株など):地域の分散によるリスク管理

5-4. 個別株投資とインデックス投資(ETF・投資信託)の使い分け

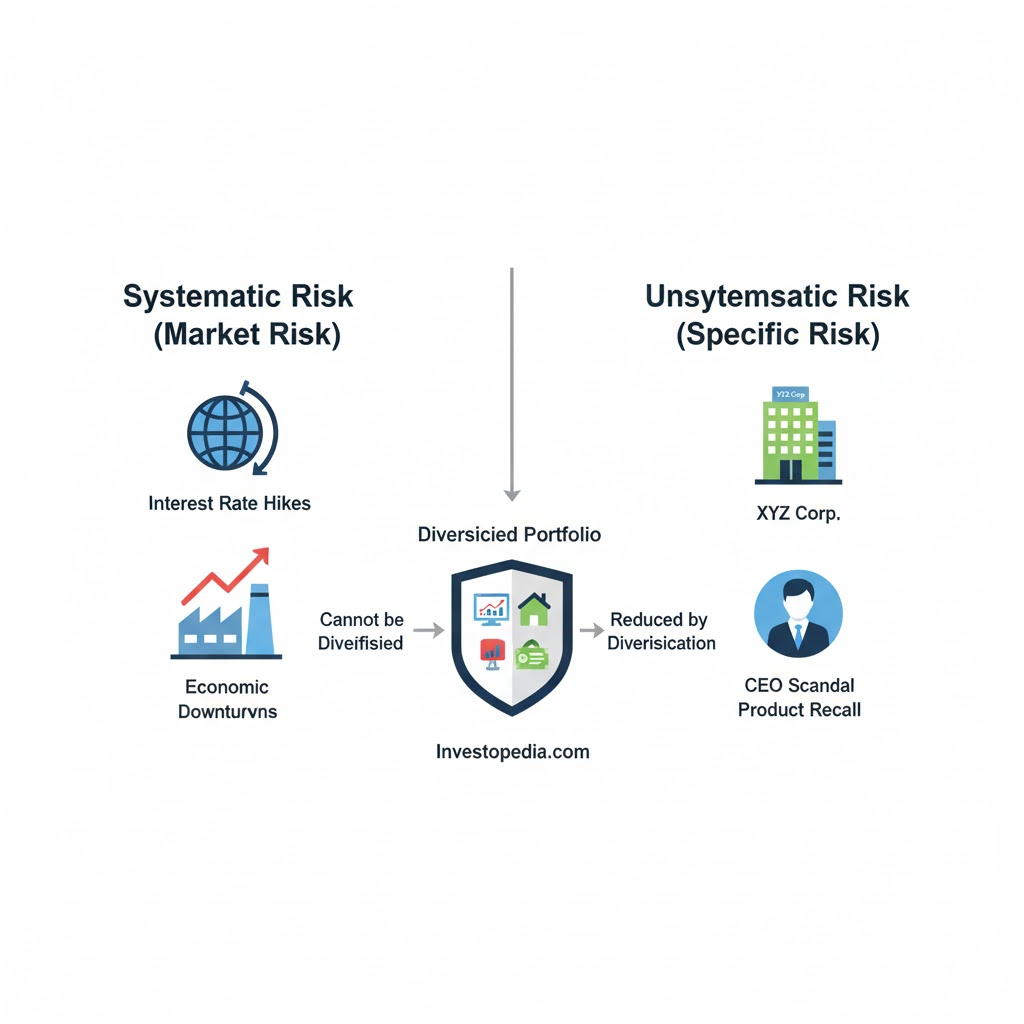

6. 株式投資に潜むリスクと回避策

6-1. 価格変動リスク:元本が保証されないことへの理解

6-2. 信用リスク:企業の倒産によって価値がゼロになる可能性

6-3. 流動性リスク:売りたい時に売れないリスク(No.0010参照)

6-4. リスクを抑える「分散・積立・長期」の鉄則

7. 株式市場の構造:どこで、いつ取引されるのか

7-1. 証券取引所の役割:東証(プライム・スタンダード・グロース)の違い

7-2. 取引時間:前場と後場、夜間取引の仕組み

7-3. 成行注文と指値注文:自分の思い通りの価格で買う技術

7-4. 単元株制度:100株単位の取引と、ミニ株(単元未満株)の活用

8. 投資家が見るべき「基本の物差し(指標)」

8-1. PER(株価収益率):利益に対して株価が割安か測る

8-2. PBR(株価純資産倍率):資産に対して株価が割安か測る

8-3. ROE(自己資本利益率):効率よく稼げているかをチェック

8-4. 自己資本比率:企業の「倒れにくさ」を確認する(No.0016参照)

9. まとめ:株式投資は社会を支え、自分を豊かにする

9-1. 株式投資は「社会貢献」の一側面である

9-2. 短期のギャンブルではなく、長期の「資産形成」へ

9-3. 正しい知識を身につけ、企業の成長を味方につけよう

1. 株式(Stock)の本質:企業の「所有権」を持つということ

1-1. 株式の定義:企業が資金調達のために発行する証券

企業が新しい工場を建てたり、画期的なサービスを開発したりするには、莫大な資金が必要です。その際、銀行からお金を借りる(負債)のではなく、広く出資者を募り、その見返りに発行するのが「株式」です。株式を購入することは、その企業に資本を提供した証拠(証券)を持つことを意味します。

1-2. 株主は「企業のオーナー」:経営に参加する権利の正体

株を買った投資家は、その企業の「株主」となります。たとえ1株しか持っていなくても、あなたは法律上、その企業の「一部の所有者(オーナー)」です。経営者が独断で会社を私物化しないよう、監視し、意見を述べる立場にあります。

1-3. 株式会社の仕組み:資本家(株主)と経営者の役割分担

現代の株式会社の多くは「所有と経営の分離」という原則で成り立っています。

- 株主(所有者): お金を出し、リスクを引き受ける。

- 経営者(プロ): 株主から経営を託され、事業を成長させて利益を上げる。株主は自分で働かなくても、優秀な経営者に自分の資金を託すことで、その事業が産み出す富を享受できるのです。

1-4. 株式発行の目的:なぜ企業は「株」を売るのか

企業が株式を発行する最大のメリットは、銀行融資と異なり「返済の義務がない資金」を得られることです。これにより、企業は長期的な視点で果敢な投資を行うことができます。その代わり、企業は利益が出た際には株主へ還元し、経営の透明性を保つ責任を負います。

2. 株主が持つ「3つの基本権利」

株式を持つことで得られる権利は、法律(会社法)によって主に以下の3つが保証されています。

2-1. 利益配当請求権:会社の利益を分けてもらう権利(配当金)

会社が上げた利益の中から、持ち株数に応じて現金を受け取る権利です。これが「配当」です。企業が成長し、利益が増えるほど、オーナーであるあなたに分配される金額も増える可能性があります。

2-2. 議決権:株主総会で経営の重要事項に一票を投じる権利

年に一度開催される「株主総会」に参加し、役員の選任や会社の合併など、重要な意思決定に対して賛否を表明する権利です。通常、1単元(100株)につき1つの議決権が与えられます。

2-3. 残余財産分配請求権:会社が解散した時に残った資産を受け取る権利

万が一、会社が解散(清算)することになった場合、借金などをすべて返済した後に残った資産(残余財産)を、持ち株数に応じて受け取る権利です。

2-4. 1株からでも得られる権利、100株(単元)で得られる権利

現在の日本の証券市場では、100株を「1単元」として取引するのが基本です。

- 1株(単元未満株): 配当を受け取る権利などはありますが、議決権は原則としてありません。

- 100株(単元株): 議決権を行使でき、多くの企業で「株主優待」の対象となります。

3. 株式投資で利益を得る2つのルート

投資家が株式を通じて手にする利益には、性質の異なる2つの形があります。

3-1. キャピタルゲイン(譲渡益):株価の値上がりによって得る利益

「1,000円で買った株を1,500円で売る」ことで得られる、価格の差額利益です。企業の成長への期待が高まると株価は上昇します。短期間で資産を大きく増やす可能性がある一方で、値下がりによる損失(キャピタルロス)のリスクも表裏一体です。

3-2. インカムゲイン(配当金):保有し続けることで得る継続的な利益

株を持ち続けることで定期的に支払われる「現金」の利益です。株価の上下にかかわらず、企業が利益を出している限り受け取ることができます。長期的な資産形成において、安定した「給料」のような役割を果たします。

3-3. 株主優待:日本独自の「モノやサービス」による還元

配当とは別に、自社製品やカタログギフト、商品券などを贈る日本特有の制度です。多くの個人投資家に愛されており、配当と優待を合わせた「総合利回り」を重視するスタイルも一般的です。

3-4. トータルリターンの考え方:配当と値上がり益を合算する

株式投資の本当の成果は、ある期間における「値上がり益 + 配当金」の合計で判断します。たとえ株価が横ばいでも、高い配当を受け取っていれば投資としては成功といえるケースもあります。常にこの「合計の利益」で考える習慣をつけましょう。

| 利益の種類 | 特徴 | 狙い時 |

| キャピタルゲイン | 爆発力があるが不安定 | 成長企業への投資 |

| インカムゲイン | 安定感があり予測しやすい | 成熟した優良企業への投資 |

| 株主優待 | 実生活のメリットがある | 好きなブランドや外食企業 |

4. なぜ株価は動くのか?:価格決定のメカニズム

株価は、世界中の投資家による「未来への予測」が交錯して決まります。その変動要因は大きく3つに分けられます。

4-1. 需要と供給:買いたい人と売りたい人のバランス

根本的な原理は「オークション」と同じです。どれほど業績が良い企業でも、売りたい人が多ければ株価は下がり、逆に買いたい人が殺到すれば株価は上がります。この需給バランスを左右するのが、後述するファンダメンタルズや市場心理です。

4-2. ファンダメンタルズ:企業の「実力」と「成長性」

株価の裏付けとなる企業の経済的な基礎条件です。

- 業績: 売上高、営業利益、純利益が予想を上回ったか。

- 成長性: 新製品の開発や海外進出など、将来の利益を増やす種があるか。 長期的には、株価は企業の「稼ぐ力(一株当たり利益:EPS)」に収束していく性質があります。

4-3. 外部環境:景気、金利、為替、地政学リスク

個別企業のリスクではコントロールできない「マクロ経済」の要因です。

- 金利: 一般的に金利が上がると、企業の借入コストが増え、投資家はリスクの低い預金や債券へ流れるため、株価にはマイナス(逆相関)に働きます。

- 為替: 輸出企業にとっては円安がプラス、輸入企業にとっては円高がプラスといった影響を与えます。

4-4. 市場心理(センチメント):投資家の「期待」と「恐怖」

投資家は常に合理的とは限りません。「乗り遅れたくない」という強欲がバブルを作り、「これ以上損したくない」という恐怖が暴落を招きます。株価はしばしば、実力以上に買われすぎ(過熱)、売られすぎる(割安)という「振れ」を繰り返します。

5. 株式投資の種類:自分に合ったスタイルを見つける

株式投資には、性格の異なるいくつかの「戦い方」があります。自分のリスク許容度や目的に合わせて選ぶことが重要です。

5-1. 大型株 vs 中小型株:安定性と成長性のトレードオフ

- 大型株: 誰もが知る大企業。時価総額が大きく値動きは比較的穏やかですが、倒産リスクが低く安定しています。

- 中小型株: 成長途中の企業。時価総額が小さいため、将来「テンバガー(株価10倍)」になる可能性を秘めていますが、値動きが激しくリスクも高めです。

5-2. バリュー株(割安株)とグロース株(成長株)

- バリュー投資: 本来の実力(利益や資産)に対して、現在の株価が「不当に安い」状態にある株を買うスタイル。

- グロース投資: 現在の株価が指標的に高くても、将来の「爆発的な成長」を期待して買うスタイル。

5-3. 国内株と外国株(米国株など):地域の分散

- 国内株: 日本語で情報収集がしやすく、株主優待がある企業も多い。

- 外国株: 世界を代表する巨大企業(AppleやMicrosoftなど)に投資でき、通貨の分散(ドル保有など)にもなります。

5-4. 個別株投資とインデックス投資(ETF・投資信託)

- 個別株: 1つの企業を応援し、成功すれば大きな利益。

- インデックス: 市場全体の平均を狙う。手間がかからず、銘柄選びの失敗リスクをゼロにできます。

6. 株式投資に潜むリスクと回避策

株式は「元本保証」がないため、リスクを正しく管理することが必須です。

6-1. 価格変動リスク:元本が保証されないことへの理解

株価は常に上下します。投資した金額が一時的に半分になる可能性もゼロではありません。この「振れ幅(ボラティリティ)」を許容できる範囲で投資額を調整しましょう。

6-2. 信用リスク:企業の倒産によって価値がゼロになる可能性

企業が倒産すれば、株式は紙屑同然になります。これを避けるには、企業の財務状況(自己資本比率など)をチェックする習慣が不可欠です。

6-3. 流動性リスク:売りたい時に売れないリスク

取引量が極端に少ない株(マイナーな銘柄)は、売りたい時に適切な価格で買い手が見つからないことがあります。大型株やETFではこのリスクは低減されます。

6-4. リスクを抑える「分散・積立・長期」の鉄則

- 分散: 1つの銘柄に絞らず、複数の業種や地域に分ける。

- 積立: 一度に買わず、時間を分けて少しずつ買う。

- 長期: 数十年単位で保有し、短期的な暴落を無視する。

7. 株式市場の構造:どこで、いつ取引されるのか

株式投資は「証券取引所」という巨大なマーケットプレイスを通じて行われます。

7-1. 証券取引所の役割:東証(プライム・スタンダード・グロース)

日本最大の取引所である東京証券取引所(東証)には、企業の規模や性質に応じた3つの市場区分があります。

- プライム: 日本を代表する、時価総額が大きく流動性の高い大手企業。

- スタンダード: 一定の時価総額と公開性を持ち、安定的な実績がある企業。

- グロース: 高い成長可能性を秘めているが、リスクも比較的大きい新興企業。

7-2. 取引時間:前場と後場、夜間取引の仕組み

東証の取引時間は、平日の午前(前場:9:00〜11:30)と午後(後場:12:30〜15:30)に分かれています。土日祝日は休みです。なお、近年はネット証券各社が「PTS(私設取引システム)」を提供しており、夜間でも取引が可能です。

7-3. 成行注文と指値注文:自分の思い通りの価格で買う技術

- 指値(さしね)注文: 「1,000円で買いたい」と価格を指定する。希望の価格にならないと買えませんが、予算オーバーを防げます。

- 成行(なりゆき)注文: 「いくらでもいいから今すぐ買いたい」と注文する。即座に買えますが、予想外に高い価格で成立するリスクがあります。

7-4. 単元株制度:100株単位の取引と、ミニ株の活用

日本の株式は原則として100株(1単元)単位で取引されます。株価が5,000円なら、最低投資額は50万円となります。しかし最近は、1株単位で買える「ミニ株(単元未満株)」サービスが普及しており、数千円からでも企業のオーナーになれる環境が整っています。

8. 投資家が見るべき「基本の物差し(指標)」

株価が高いか安いか(割安・割高)を判断するためには、勘ではなく、客観的な数値指標が必要です。

8-1. PER(株価収益率):利益に対して株価が妥当か

**「株価 ÷ 1株当たり利益(EPS)」**で算出します。 その企業が稼ぐ「利益」の何倍の値段がついているかを示します。一般的に15倍程度が標準とされますが、成長期待が高い企業ほどこの数値は高くなります。

8-2. PBR(株価純資産倍率):資産に対して株価が妥当か

**「株価 ÷ 1株当たり純資産(BPS)」**で算出します。 会社が解散した時に株主に配分される「資産」に対して、株価が何倍かを示します。1倍を割っている場合、会社の資産価値よりも株価の方が安い(割安)と判断されます。

8-3. ROE(自己資本利益率):経営の効率性をチェック

**「当期純利益 ÷ 自己資本 × 100」**で算出します。 株主から預かったお金を使って、どれだけ効率よく利益を上げたかを示す「経営の通信簿」です。海外投資家が最も重視する指標の一つで、一般に8〜10%以上が優良企業の目安とされます。

8-4. 自己資本比率:企業の「倒れにくさ」を確認する

総資産のうち、返済不要の自己資本が占める割合です。この数値が高いほど、不況時でも倒産しにくい「財務が健全な会社」といえます(詳細はNo.0016参照)。

9. まとめ:株式投資は社会を支え、自分を豊かにする

9-1. 株式投資は「社会貢献」の一側面である

あなたが投資した資金は、企業が新しい技術を生み出し、雇用を創出し、社会を便利にするためのガソリンとなります。株式投資とは、単なるマネーゲームではなく、より良い未来を創ろうとする企業を応援する「投票」のようなものです。

9-2. 短期のギャンブルではなく、長期の「資産形成」へ

株価の毎日の上下に一喜一憂し、頻繁に売り買いを繰り返すのはプロでも至難の業です。私たちが目指すべきは、信頼できる企業のパートナーとして長く寄り添い、経済の成長という大きな波に乗って資産を育てていく「長期投資」です。

9-3. 正しい知識を身につけ、企業の成長を味方につけよう

株式投資にリスクは付きものですが、知識はリスクをコントロールするための最強の武器になります。PERやPBRといった指標を使いこなし、自分なりの判断基準を持つことで、不安は期待へと変わります。資本主義のルールを味方につけ、経済的自由への道を歩んでいきましょう。

コメント