記事アウトライン(目次)

- 1. 資金(Fund)の本質:経済活動を動かす「エネルギー」

- 2. 資金の分類:どこから来たお金か?(自己資金と他人資金)

- 3. 資金調達(ファイナンス)の基本:お金をどう集めるか

- 4. 資金管理(資金繰り)の重要性:黒字倒産を防ぐために

- 5. 投資における「軍資金」の考え方:適切な配分と確保

- 6. 効率的な資金運用のステップ

- 7. 資金に関連する重要指標:財務健全性を測る

- 8. 歴史と現代の資金:金本位制からデジタル通貨へ

- 9. まとめ:資金の流れを支配する者が経済を制す

- 1. 資金(Fund)の本質:経済活動を動かす「エネルギー」

- 2. 資金の分類:どこから来たお金か?(自己資金と他人資金)

- 3. 資金調達(ファイナンス)の基本:お金をどう集めるか

- 4. 資金管理(資金繰り)の重要性:黒字倒産を防ぐために

- 5. 投資における「軍資金」の考え方:適切な配分と確保

- 6. 効率的な資金運用のステップ

- 7. 資金に関連する重要指標:財務健全性を測る

- 8. 歴史と現代の資金:金本位制からデジタル通貨へ

- 9. まとめ:資金の流れを支配する者が経済を制す

1. 資金(Fund)の本質:経済活動を動かす「エネルギー」

1-1. 資金の定義:特定の目的のために動かせる「価値の裏付け」

1-2. 「現金(キャッシュ)」と「資金」の決定的な違い

1-3. 資金が持つ3つの役割:支払い・蓄積・増殖

1-4. 経済における「資金循環」の仕組みを理解する

2. 資金の分類:どこから来たお金か?(自己資金と他人資金)

2-1. 自己資金(内部資金):リスクに強く、自由度が高い「自分のお金」

2-2. 他人資金(外部資金):レバレッジを可能にする「借りたお金」

2-3. 資本と負債:貸借対照表(B/S)から見る資金の構成

2-4. 運転資金と設備資金:使い道による性質の違い

3. 資金調達(ファイナンス)の基本:お金をどう集めるか

3-1. デット・ファイナンス:借入による調達のメリット・デメリット

3-2. エクイティ・ファイナンス:新株発行による調達の仕組み

3-3. アセット・ファイナンス:資産の流動化(売却)による調達

3-4. クラウドファンディングやVC:現代の新しい資金調達形態

4. 資金管理(資金繰り)の重要性:黒字倒産を防ぐために

4-1. 「利益」は出ているのに「資金」がない状態とは?

4-2. キャッシュフロー計算書の3つの区分(営業・投資・財務)

4-3. 資金繰り表の作成意義:将来の不足を予測する

4-4. 流動性比率:不測の事態に耐えられる資金力があるか

5. 投資における「軍資金」の考え方:適切な配分と確保

5-1. 生活防衛資金:投資を始める前に確保すべき最低限の現金

5-2. 投資余力(キャッシュポジション):チャンスを待つための待機資金

5-3. 余剰資金の定義:失っても生活に支障が出ない範囲の決め方

5-4. 資金の性格と運用期間のミスマッチを防ぐ

6. 効率的な資金運用のステップ

6-1. 資金の「色分け」:目的と期間に応じた仕分け術

6-2. 利回りと流動性のトレードオフ:すぐに引き出せるお金は増えにくい

6-3. 複利の活用:資金が資金を生むメカニズムを加速させる

6-4. 税金と手数料:実質的な資金の目減りを最小限に抑える

7. 資金に関連する重要指標:財務健全性を測る

7-1. 自己資本比率:倒産しにくさを示す指標

7-2. ROE(自己資本利益率):資金をどれだけ効率的に増やしたか

7-3. 現金同等物:すぐに資金化できる資産の範囲

7-4. バーンレート(資金燃焼率):スタートアップが特に注視する指標

8. 歴史と現代の資金:金本位制からデジタル通貨へ

8-1. 資金の裏付けの変遷:ゴールドから国家の信用へ

8-2. 現代の「信用創造」:銀行が資金を生み出す仕組み

8-3. デジタル資産(暗号資産):新しい「資金」としての定義とリスク

9. まとめ:資金の流れを支配する者が経済を制す

9-1. 資金は「貯めるもの」ではなく「回すもの」

9-2. 自分の「資金状況」を定期的に可視化する習慣

9-3. 正しい知識で「死に金」を「生き金」に変える

1. 資金(Fund)の本質:経済活動を動かす「エネルギー」

1-1. 資金の定義:特定の目的のために動かせる「価値の裏付け」

一般的に「お金」と言えば、財布の中の小銭や紙幣を思い浮かべますが、ビジネスや投資の文脈での「資金」は少し意味が異なります。資金とは、**「特定の目的(事業の拡大、商品の購入、資産運用など)のために準備され、実際に動かすことができる裏付けのある価値」**を指します。

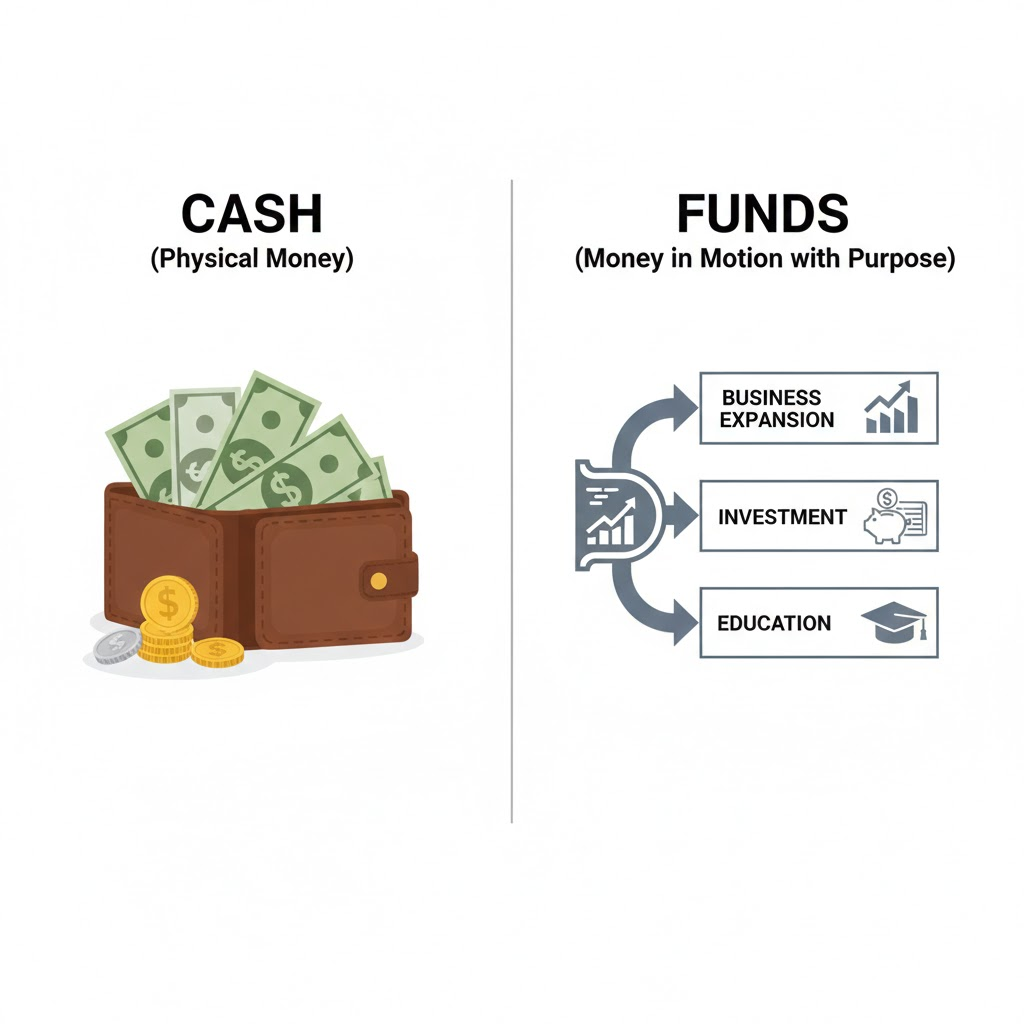

1-2. 「現金(キャッシュ)」と「資金」の決定的な違い

「現金」は、今すぐ支払いに使える貨幣そのものを指すのに対し、「資金」はより広い概念です。 例えば、銀行の融資枠(コミットメントライン)や、すぐに売却して現金化できる有価証券なども、広義の「資金」に含まれます。つまり、現金は「状態」であり、資金は「使途を伴う能力」であると言えます。

1-3. 資金が持つ3つの役割:支払い・蓄積・増殖

- 支払い(決済機能): 取引の対価として支払う、最も基本的な役割。

- 蓄積(貯蔵機能): 将来のチャンスやリスクに備えて価値を保存する役割。

- 増殖(投資機能): 投じた以上の価値を生み出すための「種銭」としての役割。

1-4. 経済における「資金循環」の仕組みを理解する

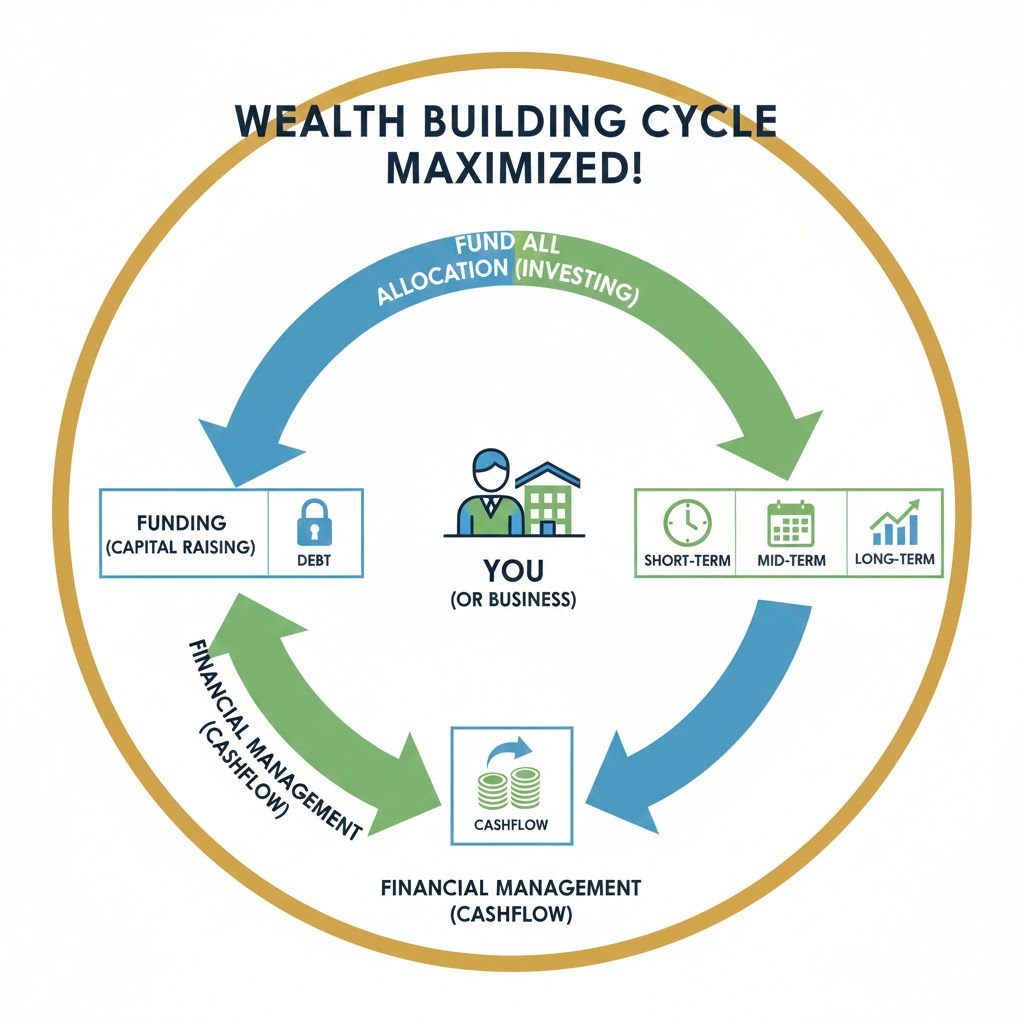

世の中にはお金が余っている人(家計など)とお金が足りない人(企業など)がいます。この間を銀行や証券市場を通じてお金が流れる仕組みを「資金循環」と呼びます。この流れがスムーズであるほど、経済は活性化します。

2. 資金の分類:どこから来たお金か?(自己資金と他人資金)

資金を扱う上で最も重要なのは、その「出所」を把握することです。出所によって、その資金の「コスト」と「リスク」が劇的に変わるからです。

2-1. 自己資金(内部資金):リスクに強く、自由度が高い「自分のお金」

自分がコツコツ貯めた貯金や、企業が事業で稼ぎ出した利益(内部留保)などがこれに当たります。返済の必要がなく、使い道も自分で自由に決められるため、最も安全で強固な資金です。

2-2. 他人資金(外部資金):レバレッジを可能にする「借りたお金」

銀行からの融資や、知人からの借入などが該当します。いつか返さなければならない「負債」ですが、手元にない大きな金額を動かせるため、成長を加速させる「レバレッジ」の役割を果たします。

2-3. 資本と負債:貸借対照表(B/S)から見る資金の構成

企業の財務状態を見る「貸借対照表」では、右側に資金の調達源泉が記されます。上が「負債(他人資金)」、下が「純資産(自己資金)」です。このバランスが企業の安定性を左右します。

2-4. 運転資金と設備資金:使い道による性質の違い

- 運転資金: 仕入れや給料の支払いなど、日々の活動を回すための資金。短期間で回転します。

- 設備資金: 工場の建設や店舗の改装など、長期的なリターンを狙うための資金。回収に時間がかかります。

| 項目 | 自己資金(資本) | 他人資金(負債) |

| 返済義務 | なし | あり(期限がある) |

| コスト | 配当、自己資本コスト | 利息(金利) |

| 自由度 | 非常に高い | 債権者の制約がある場合も |

| 主な調達先 | 自分の貯蓄、利益、株式発行 | 銀行融資、社債発行 |

3. 資金調達(ファイナンス)の基本:お金をどう集めるか

必要な時に必要な資金を確保する行為を「ファイナンス」と呼びます。

3-1. デット・ファイナンス:借入による調達

銀行融資や社債発行などが代表例です。「負債(Debt)」を増やす調達方法で、利息を支払う必要がありますが、経営権を維持したまま資金を得られるのがメリットです。

3-2. エクイティ・ファイナンス:資本による調達

新株を発行して出資を募る方法です。「資本(Equity)」を増やすため返済義務はありませんが、出資者に経営参加権(議決権)を与えたり、利益の一部を配当として還元したりする必要があります。

3-3. アセット・ファイナンス:資産の流動化

持っている不動産や売掛金を売却して、資金化する方法です。新しい負債を増やさずに資金を捻出できるのが特徴です。

3-4. クラウドファンディングやVC:現代の新しい資金調達形態

インターネットを通じて不特定多数から集めるクラウドファンディングや、高い成長性を見込んで投資するベンチャーキャピタル(VC)など、現代では資金調達の選択肢は大きく広がっています。

4. 資金管理(資金繰り)の重要性:黒字倒産を防ぐために

「利益は出ているのに、手元の資金が尽きてしまう」。これが「黒字倒産」の正体です。資金管理の本質は、常にプラスのキャッシュを維持することにあります。

4-1. 「利益」は出ているのに「資金」がない状態とは?

会計上の「利益」は、売上が確定した時点で計上されます。しかし、実際の「資金」が口座に入るのは、1ヶ月後や2ヶ月後の「入金日」です。

その間に仕入れ代金や給料の「支払い日」が先に来てしまい、口座残高がゼロになった瞬間、どれだけ利益が出ていても事業は止まってしまいます。

4-2. キャッシュフロー計算書の3つの区分(営業・投資・財務)

資金の流れを正しく把握するために、上場企業は「キャッシュフロー計算書(C/S)」を作成します。

- 営業CF: 本業でどれだけ稼げたか(プラスが理想)。

- 投資CF: 未来のためにどれだけ投資したか(成長期はマイナスが一般的)。

- 財務CF: 借入や返済をどう行ったか(借入時はプラス、返済時はマイナス)。

4-3. 資金繰り表の作成意義:将来の不足を予測する

過去を記録する計算書に対し、「資金繰り表」は未来を予測するものです。「来月の25日にいくら残っているか」を可視化することで、資金がショートする前に銀行へ相談に行くなどの先手が打てるようになります。

4-4. 流動性比率:不測の事態に耐えられる資金力があるか

短期的な支払能力を示す指標として「流動比率」があります。

計算式: 流動資産 ÷ 流動負債 × 100(%)

一般的に200%以上あれば健全とされ、すぐに資金化できる資産が、すぐに支払うべき負債の2倍あることを意味します。

| 指標名 | 計算方法 | 意味 |

| 流動比率 | 流動資産 / 流動負債 | 1年以内に現金化できる資産が、1年以内に支払う負債をカバーしているか。 |

| 当座比率 | 当座資産 / 流動負債 | 在庫を除き、より厳格に「今すぐ払えるか」を測る。 |

| 自己資本比率 | 自己資本 / 総資産 | 資金全体の出所のうち、返さなくて良いお金がどれくらいか。 |

5. 投資における「軍資金」の考え方:適切な配分と確保

投資の世界で生き残るためには、攻めの前に「守りの資金」を固める必要があります。

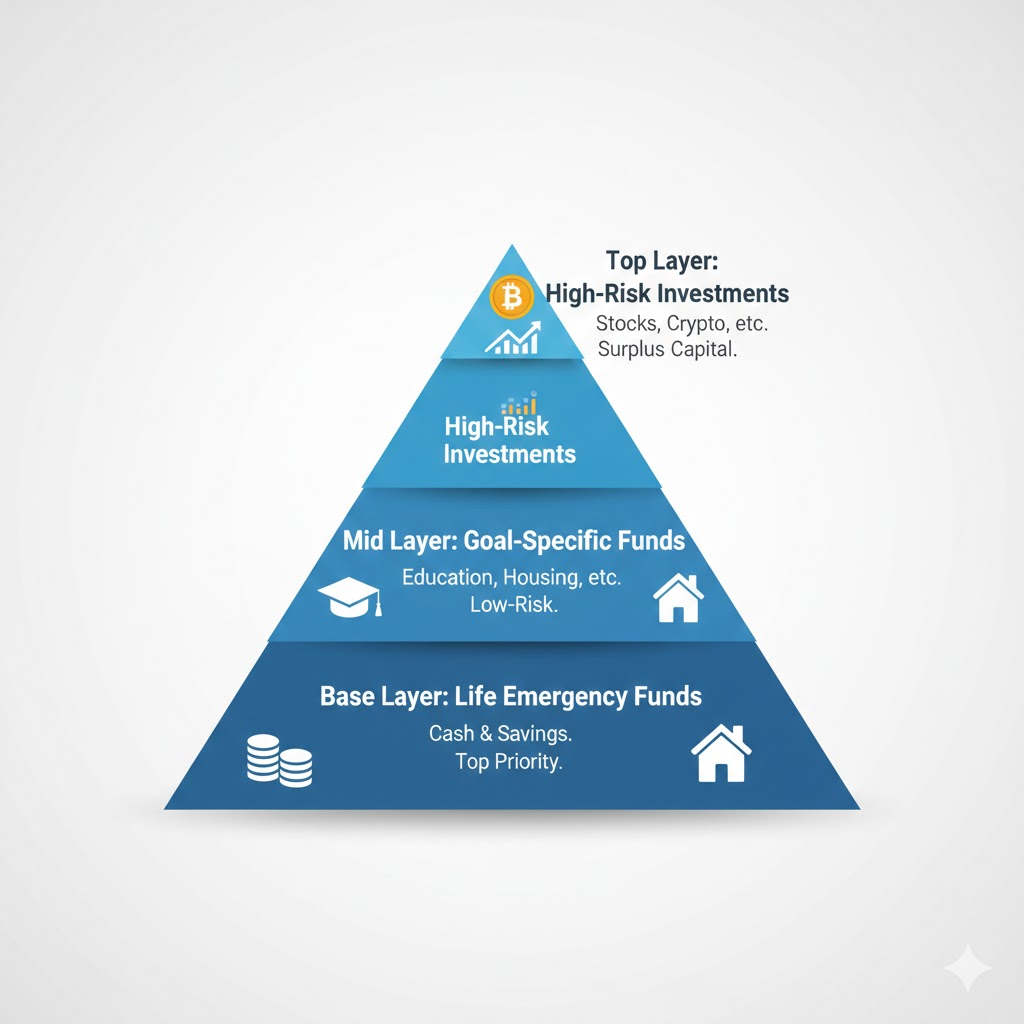

5-1. 生活防衛資金:投資を始める前に確保すべき最低限の現金

投資は、余剰資金で行うのが鉄則です。万が一の失業や病気に備え、生活費の3ヶ月〜1年分は「絶対に投資に回さない現金」として確保しておきましょう。これが心の余裕となり、暴落時にも冷静な判断を可能にします。

5-2. 投資余力(キャッシュポジション):チャンスを待つための待機資金

「今ある資金をすべて株に変える」のは危険です。市場が大きく暴落した時に、安く買い増すための資金(キャッシュポジション)を常に一定割合(例:20〜30%)持っておくことが、長期的なリターンを高めるコツです。

5-3. 余剰資金の定義:失っても生活に支障が出ない範囲の決め方

余剰資金とは、「10年、20年と使う予定がなく、万が一半分になっても明日の食事に困らないお金」のことです。教育資金や住宅の頭金など、使う時期が決まっている資金をリスク資産に投じてはいけません。

5-4. 資金の性格と運用期間のミスマッチを防ぐ

「来月使うお金」を「利回りが高いから」と株で運用するのは間違いです。資金にはそれぞれ「色(性格)」があります。

- 短期資金(流動性重視): 現金、普通預金。

- 中期資金(安定性重視): 定期預金、個人向け国債。

- 長期資金(収益性重視): 株式、投資信託、不動産。

6. 効率的な資金運用のステップ

資金管理の次は、その資金をいかに効率よく働かせるかという「運用」のフェーズです。

6-1. 資金の「色分け」:目的と期間に応じた仕分け術

第2パートで触れた通り、すべての資金を同じカゴに入れてはいけません。「いつ、何のために使うか」という時間軸で色分けすることが、運用の第一歩です。

- 短期(0〜2年): 使う予定が決まっている資金。流動性を最優先し、元本割れを避ける。

- 中期(2〜10年): 住宅購入や教育費。安定性を重視しつつ、債券などでインフレ負債を防ぐ。

- 長期(10年以上): 老後資金など。収益性を重視し、株式などのリスク資産で複利の恩恵を受ける。

6-2. 利回りと流動性のトレードオフ

「いつでも引き出せて、かつ高い利回り」という金融商品は存在しません。

- 流動性が高い(現金など): 利回りは極めて低い。

- 利回りが高い(不動産・未公開株など): 換金に時間がかかる(流動性が低い)。このバランスを自分のライフプランに合わせて組み合わせることが、ポートフォリオ設計の真髄です。

6-3. 複利の活用:資金が資金を生むメカニズム

資金運用の最大の武器は「時間」です。得られた利益を再び元本に組み入れて運用する「複利」は、長期間継続することで資金を幾何級数的に増大させます。

6-4. 税金と手数料:実質的な資金の目減りを最小限に抑える

運用において「いくら増えたか」と同じくらい重要なのが「いくら引かれないか」です。NISAやiDeCoといった非課税制度をフル活用し、信託報酬などのコストが低い商品を選ぶことで、手元に残る純資金を最大化できます。

7. 資金に関連する重要指標:財務健全性を測る

投資家として、企業の資金繰りや効率性を評価するために必須の指標を整理します。

7-1. 自己資本比率:倒産しにくさを示す指標

総資産のうち、返済不要な自己資本が占める割合です。

計算式: 自己資本 ÷ 総資産 × 100(%)

この比率が高いほど、他人の資金に頼らず自前の資金で経営できていることを意味し、不況への耐性が強いと判断されます。

7-2. ROE(自己資本利益率):資金の稼ぐ力

株主から預かった資金(自己資本)をどれだけ効率よく利益に変えたかを示します。

計算式: 当期純利益 ÷ 自己資本 × 100(%)

グローバルな投資家が最も重視する指標の一つで、資金の「運用効率」を物語ります。

7-3. 現金同等物(Cash Equivalents)

貸借対照表上の「現金及び預金」だけでなく、3ヶ月以内の短期投資など、ほぼ現金と同じ価値を持つ資産の合計です。これが潤沢な企業は、急なチャンスや危機に対応する「機動力」があります。

7-4. バーンレート(資金燃焼率)

主にスタートアップ企業で使われる指標で、1ヶ月間にどれだけの資金が流出(消失)しているかを示します。手元の資金が尽きるまでの期間(ランウェイ)を計算する際に不可欠です。

| 指標 | 注目ポイント | 投資家への示唆 |

| 自己資本比率 | 安全性 | 40%以上あれば倒産リスクが低いとされる。 |

| ROE | 収益性 | 8〜10%以上が優良企業の目安とされる。 |

| 営業CF対有利子負債倍率 | 返済能力 | 稼いだキャッシュで借金を何年で返せるか。 |

8. 歴史と現代の資金:金本位制からデジタル通貨へ

資金の「姿」は時代とともに変化し続けています。

8-1. 資金の裏付けの変遷:ゴールドから国家の信用へ

かつて資金(通貨)は金(ゴールド)と交換できることが価値の裏付けでした(金本位制)。しかし現在は、中央銀行と国家の「信用」が裏付けとなる「管理通貨制度」に移行しています。

8-2. 現代の「信用創造」:銀行が資金を生み出す仕組み

世の中の資金の多くは、中央銀行が刷ったお金ではなく、市中銀行が貸し出しを行うことで通帳上の数字として生まれる「信用創造」によって作られています。

8-3. デジタル資産(暗号資産):新しい「資金」としての定義とリスク

ビットコインなどの暗号資産は、特定の国家の信用に依存しない新しい「資金」の形として注目されています。しかし、価格変動(ボラティリティ)が大きいため、決済用資金というよりは、投資用資金としての性格が強いのが現状です。

9. まとめ:資金の流れを支配する者が経済を制す

9-1. 資金は「貯めるもの」ではなく「回すもの」

資金は、使わずに止めているだけではその価値を十分に発揮しません。適切なリスクを取り、必要な場所へ流すことで初めて、新たな価値とリターンを生み出します。

9-2. 自分の「資金状況」を定期的に可視化する習慣

企業が毎月試算表をチェックするように、個人も「総資産」「負債」「キャッシュフロー」を定期的に棚卸ししましょう。数字を直視することが、経済的自由への最短ルートです。

9-3. 正しい知識で「死に金」を「生き金」に変える

ただ眠らせているだけの「死に金」を、自分や社会のために働く「生き金」に変えるのは、あなたの知識と決断です。本記事で学んだ資金の本質を、今日からの資産運用にぜひ活かしてください。

コメント