記事アウトライン(目次)

- 1. 配当(Dividend)の本質:企業利益の「分け前」を受け取る

- 2. 配当投資に不可欠な「3つの重要指標」

- 3. 配当を受け取るためのカレンダーとルール

- 4. 配当の種類と還元姿勢の読み方

- 5. 高配当株投資の戦略:安定した現金を生むポートフォリオ

- 6. 配当にかかる税金と節税の知恵

- 7. 「配当」と「株主優待」:日本独自の投資文化

- 8. 配当投資の心理的メリット:暴落時でも「待てる」理由

- 9. まとめ:配当を味方につけて資産形成を加速させる

- 1. 配当(Dividend)の本質:企業利益の「分け前」を受け取る

- 2. 配当投資に不可欠な「3つの重要指標」

- 3. 配当を受け取るためのカレンダーとルール

- 4. 配当の種類と還元姿勢の読み方

- 5. 高配当株投資の戦略:安定した現金を生むポートフォリオ

- 6. 配当にかかる税金と節税の知恵

- 7. 「配当」と「株主優待」:日本独自の投資文化

- 8. 配当投資の心理的メリット:暴落時でも「待てる」理由

- 9. まとめ:配当を味方につけて資産形成を加速させる

1. 配当(Dividend)の本質:企業利益の「分け前」を受け取る

1-1. 配当の定義:株主への利益還元という仕組み

1-2. なぜ企業は配当を出すのか?:株主との信頼関係と資本効率

1-3. 配当を出す企業 vs 出さない企業(成長投資への再投資)

1-4. 配当の原資:「利益剰余金」から支払われるルール

2. 配当投資に不可欠な「3つの重要指標」

2-1. 配当利回り(Dividend Yield):投資額に対していくら貰えるか

2-2. 配当性向(Payout Ratio):利益の何%を配当に回しているか

2-3. 1株当たり配当金(DPS):1株保有で受け取れる具体的な金額

2-4. 指標の罠:高すぎる利回りが「危険信号」である理由

3. 配当を受け取るためのカレンダーとルール

3-1. 権利確定日:株主名簿に記載される「期限」

3-2. 権利付き最終日:いつまでに買えば配当がもらえるか

3-3. 権利落ち日:配当分だけ株価が下がるメカニズム

3-4. 配当金が実際に振り込まれる時期(支払い開始日)

4. 配当の種類と還元姿勢の読み方

4-1. 中間配当と期末配当:日本の一般的なスケジュール

4-2. 特別配当と記念配当:一度きりのボーナスに注意

4-3. 累進配当:配当を「減らさない、増やし続ける」という強い約束

4-4. 自社株買い:配当以外の「もう一つの利益還元」

5. 高配当株投資の戦略:安定した現金を生むポートフォリオ

5-1. 「配当貴族」と「配当王」:連続増配企業の圧倒的な強さ

5-2. 景気敏感株 vs ディフェンシブ株:セクターごとの配当特性

5-3. 配当再投資(DRIP):複利の魔法を最大化する究極の手法

5-4. 業績悪化による「減配・無配」リスクをどう回避するか

6. 配当にかかる税金と節税の知恵

6-1. 20.315%の壁:配当金も課税対象であること

6-2. NISAでの配当受け取り:非課税メリットを最大化する設定

6-3. 外国税額控除:米国株配当の「二重課税」を取り戻す仕組み

6-4. 確定申告による「総合課税」と「配当控除」の活用

7. 「配当」と「株主優待」:日本独自の投資文化

7-1. 優待+配当の「総合利回り」で考える

7-2. クオカードから自社製品まで:優待の多様性とリスク

7-3. 近年のトレンド:優待廃止と配当への集約(公平性の観点)

8. 配当投資の心理的メリット:暴落時でも「待てる」理由

8-1. 定期的なキャッシュフローがもたらす精神的安定

8-2. 「株価」ではなく「配当」を見る:長期投資の継続性

8-3. 資産の取り崩し不要:元本を減らさずに生活する理想形

9. まとめ:配当を味方につけて資産形成を加速させる

9-1. 配当は投資における「確実な前払いリターン」

9-2. 健全な配当を出す企業を見極める「目」を養おう

9-3. 長期的な配当成長を信じて、コツコツと積み上げる

1. 配当(Dividend)の本質:企業利益の「分け前」を受け取る

1-1. 配当の定義:株主への利益還元という仕組み

配当とは、企業が稼いだ利益の一部を、現金の形で株主に分配することです。株式を購入して企業の「オーナー」の一人になるということは、その企業が創出した富を分かち合う権利(利益配当請求権)を得ることを意味します。

1-2. なぜ企業は配当を出すのか?:株主との信頼関係と資本効率

企業が配当を出す主な理由は、株主に対する利益還元の実行と、投資対象としての魅力を高めるためです。また、手元に現金を溜め込みすぎず配当として出すことは、自己資本を効率的に活用している(ROEの向上)というポジティブなメッセージにもなります。

1-3. 配当を出す企業 vs 出さない企業(成長投資への再投資)

すべての優良企業が配当を出すわけではありません。

- 配当を出す企業: 事業が成熟し、安定したキャッシュフローがある企業。

- 配当を出さない企業: 成長過程にあり、利益を配当に回すよりも、新たな設備投資や研究開発に投じた方が将来の株価上昇(キャピタルゲイン)で株主に報いられると判断する企業(例:初期のAmazonやGoogleなど)。

1-4. 配当の原資:「利益剰余金」から支払われるルール

配当は魔法のように湧いてくるものではありません。企業が過去から積み上げてきた利益の蓄えである「利益剰余金」が原資となります。そのため、赤字が続いてこの原資が底をつけば、配当を維持することはできなくなります。

2. 配当投資に不可欠な「3つの重要指標」

高配当という言葉に惑わされないために、投資家が必ずチェックすべき3つの数字があります。

2-1. 配当利回り(Dividend Yield):投資額に対していくら貰えるか

「株価に対して、1年間で何%の配当が出るか」を示す指標です。

- 計算式: 1株あたりの年間配当金 ÷ 株価 × 100 例えば、株価が1,000円で配当が40円なら利回りは4%です。銀行預金の金利と比較する際の最も分かりやすい尺度となります。

2-2. 配当性向(Payout Ratio):利益の何%を配当に回しているか

「その期の純利益のうち、どれだけを配当支払いに充てたか」を示します。

- 計算式: 配当金総額 ÷ 当期純利益 × 100 配当性向が30〜50%程度なら健全ですが、100%を超えている場合は「無理をして貯金を取り崩して配当を出している」状態であり、将来の減配リスクが高いと判断できます。

2-3. 1株当たり配当金(DPS):1株保有で受け取れる具体的な金額

文字通り、株を1株持っているともらえる現金の額です。企業の決算短信などで「配当の推移」を見る際、この金額が年々増えている(増配)企業は、株主還元に積極的であると評価されます。

2-4. 指標の罠:高すぎる利回りが「危険信号」である理由

配当利回りが10%など異常に高い場合、それは「業績悪化を懸念して株価が暴落した結果、計算上の利回りが上がってしまっている」ケースが多々あります。これを**「高配当の罠」**と呼び、近い将来に配当がなくなる(無配)リスクがあるため注意が必要です。

3. 配当を受け取るためのカレンダーとルール

配当をもらうには、「いつ、株を持っているか」がすべてです。

3-1. 権利確定日:株主名簿に記載される「期限」

この日に株主として名簿に載っていれば、配当を受け取る権利が得られます。多くの日本企業は3月末や9月末を権利確定日としています。

3-2. 権利付き最終日:いつまでに買えば配当がもらえるか

名簿に登録される事務手続き(振替作業)に時間がかかるため、権利確定日の2営業日前までに株を購入しておく必要があります。この日を「権利付き最終日」と呼びます。

3-3. 権利落ち日:配当分だけ株価が下がるメカニズム

権利付き最終日の翌営業日を「権利落ち日」と呼びます。この日に株を買っても今回の配当はもらえません。そのため、理論上は株価から「配当金相当額」が差し引かれた状態で取引が始まります。

3-4. 配当金が実際に振り込まれる時期(支払い開始日)

権利を確定させたからといって、すぐにお金はもらえません。日本企業の場合、株主総会での承認を経て、権利確定日の約2〜3ヶ月後に指定の口座へ振り込まれるのが一般的です。

4. 配当の種類と還元姿勢の読み方

投資家は、単に今の配当金額を見るだけでなく、企業が将来にわたってどのように報いてくれるかという「還元方針」を読み解く必要があります。

4-1. 中間配当と期末配当:日本の一般的なスケジュール

多くの日本企業は、年2回の配当を実施します。

- 中間配当: 会計年度の途中で支払われる配当。

- 期末配当: 年度末の決算を経て支払われる配当。一般的に期末の方が金額が大きい傾向があります。 ※米国株の場合は、年4回(四半期ごと)に分けて支払われるのが主流です。

4-2. 特別配当と記念配当:一度きりのボーナスに注意

通常の「普通配当」以外に支払われる一時的な配当です。

- 特別配当: 資産の売却などで一時的に多額の利益が出た際に支払われる。

- 記念配当: 「創業50周年」などの節目に上乗せされる。 これらは翌年以降はなくなる可能性が高いため、利回り計算から除外して考えるのが「持続可能な投資」の鉄則です。

4-3. 累進配当:配当を「減らさない、増やし続ける」という強い約束

「累進配当方針」とは、減配をせず、配当を維持または増配し続けるという宣言です。これを掲げる企業は、一時的な業績悪化でも配当を維持しようとするため、投資家にとって非常に強力な安全網となります(例:三菱商事や三井住友FGなど)。

4-4. 自社株買い:配当以外の「もう一つの利益還元」

企業が市場から自社の株を買い戻すことです。これにより発行済み株式総数が減るため、1株あたりの価値(EPS)が高まり、間接的に株価上昇を促します。配当と自社株買いを合わせたものを「総還元」と呼び、この合計を利益で割ったものが「総還元性向」です。

5. 高配当株投資の戦略:安定した現金を生むポートフォリオ

高配当株投資のゴールは、株価の変動に一喜一憂せず、安定したキャッシュフロー(現金収入)を構築することにあります。

5-1. 「配当貴族」と「配当王」:連続増配企業の圧倒的な強さ

- 配当貴族: 25年以上連続で増配している企業。

- 配当王: 50年以上連続で増配している企業(主に米国株)。 これらの企業は、不況を何度も乗り越えて配当を増やしてきた実績があり、ビジネスモデルが極めて強固であることを証明しています。

5-2. 景気敏感株 vs ディフェンシブ株:セクターごとの配当特性

- 景気敏感株(銀行、鉄鋼、商社など): 景気が良い時は配当も跳ね上がるが、不況時には大幅な減配リスクがある。

- ディフェンシブ株(通信、食品、インフラなど): 景気に左右されず、地味ながら安定した配当を出し続ける。 これらをバランスよく組み合わせることが、ポートフォリオの安定に繋がります。

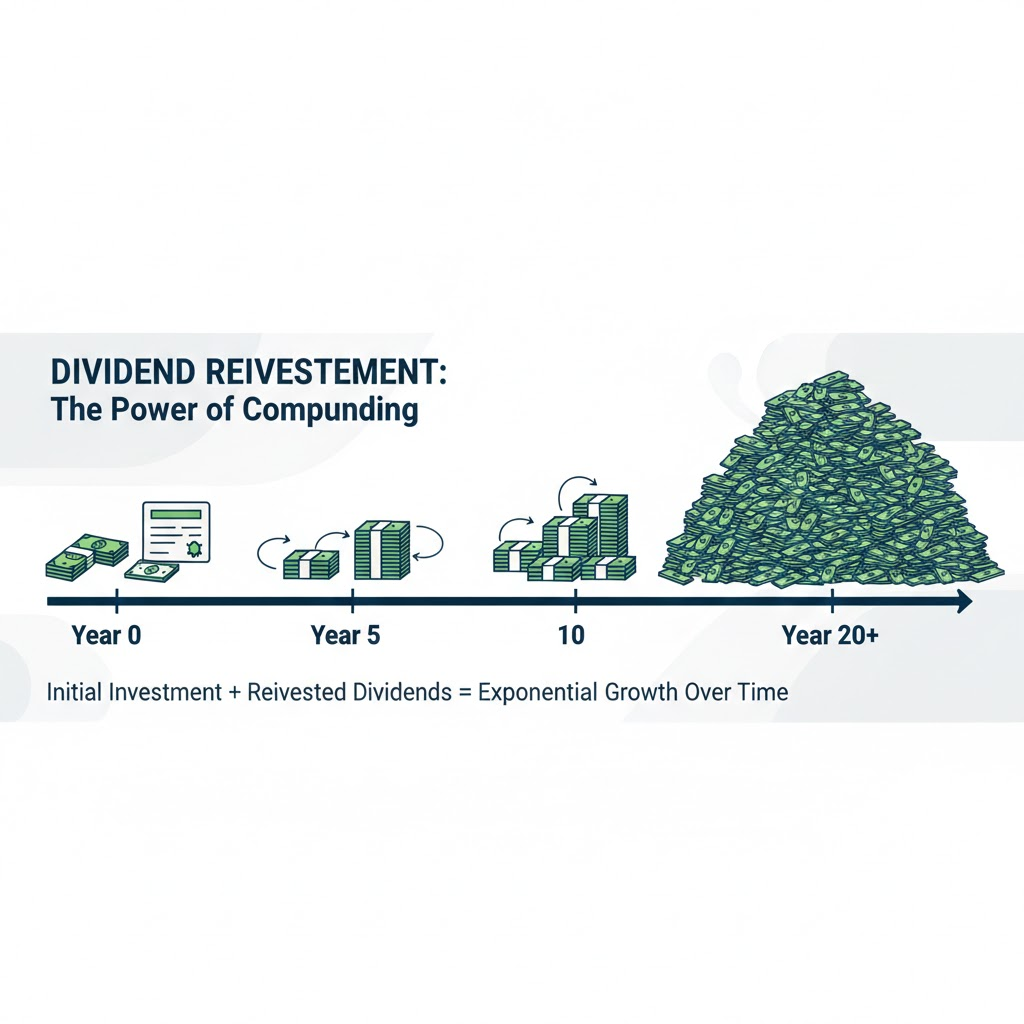

5-3. 配当再投資(DRIP):複利の魔法を最大化する究極の手法

受け取った配当金を消費せず、再び同じ株の購入に充てる戦略です。これにより、保有株数が増え、次の配当金がさらに増えるという「正の連鎖」が生まれます。若年層のうちは、この再投資を徹底することで将来の資産残高が劇的に変わります。

5-4. 業績悪化による「減配・無配」リスクをどう回避するか

高配当投資において唯一にして最大の負け筋は「減配」です。以下の兆候がある場合は、速やかに撤退、あるいは警戒が必要です。

- 配当性向が80%を超え、利益以上に配当を出している。

- フリーキャッシュフローがマイナス続きである。

- 売上高や利益が右肩下がりで、業界自体が衰退している。

| 項目 | 良い高配当株の特徴 | 危険な高配当株の特徴 |

| 配当の推移 | 長期にわたって維持・増配 | 増減が激しい(タコ足配当) |

| 利益率 | 競合他社より高い営業利益率 | 低利益率で薄利多売 |

| 財務状況 | 自己資本比率が高く借金が少ない | 負債比率が急上昇している |

6. 配当にかかる税金と節税の知恵

配当金は「不労所得」ですが、受け取る際には必ず税金が差し引かれます。このコストをいかに抑えるかが重要です。

6-1. 20.315%の壁:配当金も課税対象であること

日本の株式の配当金には、一律で 20.315%(所得税15.315% + 住民税5%)の税金がかかります。通常は源泉徴収されるため、受け取る時にはすでに税金が引かれた後の金額が振り込まれます。

6-2. NISAでの配当受け取り:非課税メリットを最大化する設定

NISA(少額投資非課税制度)を利用すれば、この約20%の税金がゼロになります。ただし、注意が必要なのは受取方法です。「株式数比例配分方式」(証券口座で受け取る設定)を選択していないと、NISA枠であっても課税されてしまうケースがあるため、必ず設定を確認しましょう。

6-3. 外国税額控除:米国株配当の「二重課税」を取り戻す仕組み

米国株などに投資する場合、まず現地(米国)で10%課税され、その後日本で約20%課税されます(二重課税)。これを解消するために、確定申告を行うことで現地課税分の一部を取り戻せるのが「外国税額控除」です。手間はかかりますが、高配当な米国株を保有するなら必須の知識です。

6-4. 確定申告による「総合課税」と「配当控除」の活用

年収が一定以下の人の場合、源泉徴収(一律20%)ではなく、他の所得と合算して「総合課税」として申告した方が、税率が低くなり還付を受けられる場合があります。さらに、国内株であれば「配当控除」という税額控除も適用可能です。

7. 「配当」と「株主優待」:日本独自の投資文化

日本市場には、現金配当に加えて「モノやサービス」を贈る株主優待制度があります。

7-1. 優待+配当の「総合利回り」で考える

賢明な投資家は、配当金だけで判断せず、「配当 + 優待の価値」を合計した「総合利回り」で投資判断を下します。例えば配当が2%、優待(ギフトカード等)が2%相当なら、総合利回りは4%となります。

7-2. クオカードから自社製品まで:優待の多様性とリスク

優待は魅力的ですが、企業にとって「現金配当」よりもコストがかかる場合(送料や事務手数料)があります。業績が悪化すると、配当よりも先に優待が廃止・改悪されるリスクがあるため、優待目的だけの投資には注意が必要です。

7-3. 近年のトレンド:優待廃止と配当への集約(公平性の観点)

近年、海外投資家からの「株主間で不公平である(海外の株主は日本の優待を受け取りにくい)」という批判を受け、優待を廃止して配当を増やす企業が増えています。今後は「優待利回り」よりも「配当成長」を重視する流れが加速すると予想されます。

8. 配当投資の心理的メリット:暴落時でも「待てる」理由

配当投資の真の価値は、実は「数字」よりも「メンタル」にあると言っても過言ではありません。

8-1. 定期的なキャッシュフローがもたらす精神的安定

資産の値上がり(キャピタルゲイン)だけを狙う投資は、市場が暴落すると自分の資産が削られる恐怖に直面します。しかし、配当(インカムゲイン)があれば、株価が下がっていても「今月も現金が入ってきた」という事実が、パニック売りを防ぐ強力な精神安定剤になります。

8-2. 「株価」ではなく「配当」を見る:長期投資の継続性

株価は日々激しく動きますが、企業の配当政策はそれほど頻繁には変わりません。見るべき指標を「予測不能な株価」から「比較的予測しやすい配当」に切り替えることで、投資を長く続けることが容易になります。

8-3. 資産の取り崩し不要:元本を減らさずに生活する理想形

老後資金を準備する際、資産を売却して現金化するのは勇気がいります。配当投資を確立していれば、元本(株式数)を減らすことなく、生み出される配当金だけで生活費を賄うことが可能になります。これが、投資家が最終的に目指す「経済的自由」の一つの形です。

9. まとめ:配当を味方につけて資産形成を加速させる

9-1. 配当は投資における「確実な前払いリターン」

将来の株価がどうなるかは誰にも分かりませんが、支払われた配当金は「確定した利益」です。この積み重ねが、投資全体の勝率を確実に底上げします。

9-2. 健全な配当を出す企業を見極める「目」を養おう

「高配当=良い株」とは限りません。第1パート、第2パートで学んだ「配当性向」や「連続増配」の視点を持ち、無理なく利益を分け与えてくれる優良企業をパートナーとして選びましょう。

9-3. 長期的な配当成長を信じて、コツコツと積み上げる

配当投資は、短期間で大富豪になるための魔法ではありません。しかし、一度作り上げた「配当マシン」は、あなたが寝ている間も、働いている間も、休むことなく現金を運び続けてくれます。時間を味方につけ、一歩ずつそのマシンを大きくしていきましょう。

コメント